Грядущий 2023-й рискует стать переломным с точки зрения определения направлений развития рынка клинической лабораторной диагностики. Два предыдущих года, когда с каждой новой волной COVID-19 лаборатории захлебывались от спроса и прилагающихся барышей, подарили индустрии лихорадочный рост. Лихой спурт закономерно сменился торможением – по солидарным оценкам игроков, «ковидная» доля в структуре выручки крупнейших сетей в первом полугодии 2022 года рухнула вдвое, и с это с учетом январско-февральской волны штамма «омикрон». Возврата к прежним показателям уже не будет, считают участники рынка, однако новая реальность позволит проверить устойчивость выстроенных операторами бизнес-моделей, а коррекция, как это часто бывает, наверняка приведет к поиску новых стратегий освоения рынка.

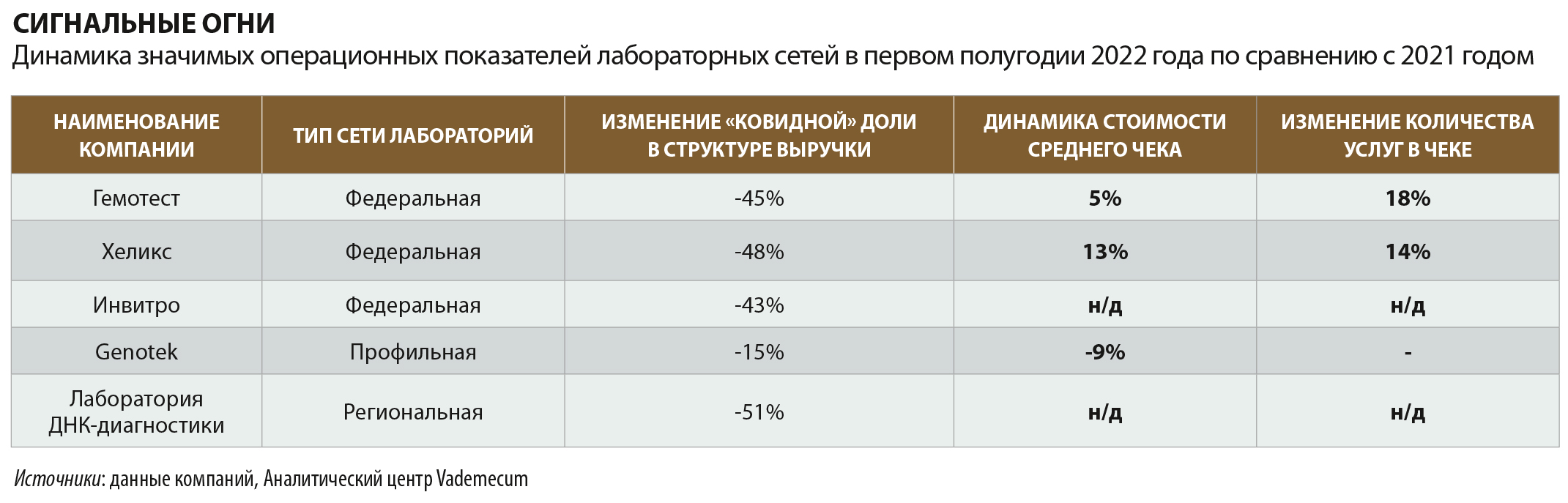

В 2021 году рынок клинической лабораторной диагностики (КЛД), окрыленный новым маржинальным бизнесом – тестами на COVID-19, продолжил опережающий рост, который рано или поздно должен был замедлиться: штаммы с каждой итерацией оказывались более вирулентными, но грозили менее тяжелыми последствиями, активно распространялись внелабораторные механизмы диагностики, включая планшетные тесты на антиген, были отменены карантины для контактных лиц и требования сдачи теста при пересечении границ. «Если на пике пандемии доля выручки от таких исследований доходила до 27% в общем обороте группы компаний, то в 2022 году, на отрезке с января по июнь, она снизилась до 15%, а в осенние месяцы опустилась еще ниже», – рассказывает Филипп Сапронов, директор по продажам ГК «Инвитро». Более драматичная ситуация сложилась в лабораториях, которые сделали на COVID-19 главную ставку: в «Гемотесте» «ковидная» доля в общей выручке c более чем половины упала до 32%, в «Хеликсе» – до 12%.

Вторым фактором торможения стали санкционные ограничения, повлиявшие на устойчивость лабораторной индустрии с точки зрения реагентики. Обновление затронуло порядка 5% каталога, рассказали в «Гемотесте» и «Хеликсе». Например, с рынка ушел Thermo Fisher Scientific, забрав с собой панель аллергенов ImmunoCAP. «Это более 200 наименований исследований. Однако практически сразу было найдено полностью адекватное решение в виде продукции российского производителя», – отмечают в «Инвитро». Две лабораторные сети вместо импорта реагентов экспортируют биоматериал и выполняют исследования в Казахстане. «Около 90% производителей реагентов и оборудования для проведения лабораторных исследований – зарубежные, – говорит Дарья Горякина, заместитель гендиректора «Хеликс». – Альтернатива есть для 97%, исключение составляют только уникальные методики исследований. Основные страны альтернативных поставок – Китай, Япония и Южная Корея. Ценовая политика этих поставщиков примерно соответствует производителям из Европы и США».

Впрочем, 2022 год подарил новые риски не только в области спроса на исследования или доступности реагентики. Весной на одном из форумов в DarkNet экспонировали массив данных, включающих как фамилии и имена, так и результаты анализов, в том числе на COVID-19, ВИЧ и гепатит С. Утверждалось, что база в 31 млн строк в одном случае и 554 млн строк – в другом была получена через взлом системы одной из российских лабораторных сетей. В начале мая 2022 года компания «Гемотест» подтвердила неправомерный доступ к данным и сообщила, что обратилась в правоохранительные органы, а также ужесточила меры безопасности при обработке конфиденциальной информации. Последствия для утечки такого масштаба были минимальными: после внеплановой проверки Роскомнадзора в июле 2022 года мировой судья столичного участка №287 оштрафовал сеть лабораторий на 60 тысяч рублей. Даже после вердикта компания виновной себя не считает. «Так как решение суда вступило в законную силу, обязательство об оплате штрафа уже исполнено. Однако компания продолжает обжалование решения в вышестоящих судебных инстанциях, считая себя пострадавшей стороной в данном инциденте и ожидая от органов власти привлечения киберпреступников к ответственности», – объяснили Vademecum свою позицию представители «Гемотеста».

КОРОННАЯ РАЗДАЧА

Чтобы оценить, как пандемия изменила ландшафт рынка КЛД, преимущественно коммерческого, мы обратились к данным Росздравнадзора и Роспотребнадзора. Из базы первого мы извлекли информацию о лицензиях на КЛД, второго – перечень лабораторий, как государственных, так и частных, которые получили разрешение на проведение анализов на COVID-19. Гипотеза исследования, сопровождающего составление рейтинга «ТОП50 лабораторных сетей по выручке за 2021 год», состояла в том, что крупные операторы, даже если они отказались от проведения тестирования на COVID-19, и так находятся в фокусе Vademecum, а мелкие и средние игроки могли прыгнуть выше головы только благодаря тестированию на возбудители или антитела к белкам коронавируса.

Второй нашей задачей по сведению рейтинга стало отделение КЛД-бизнеса от медицинского: на волне пандемии клиники активно инвестировали в развитие собственных лабораторных мощностей, что могло привести к парадоксальным результатам, когда выручка от лабораторных услуг могла превышать доходы от традиционных. Чтобы попасть в рейтинг, оператор должен был отвечать нескольким критериям: предоставлять лабораторные услуги более одного профиля или направления, позиционировать себя как лаборатория или иметь отдельное юрлицо – желательно с больше чем одной точкой приема биоматериала. Потенциальным участникам рассылались анкеты, а по тем, кто решил не раскрывать свою выручку, данные импортировались из отчетов МСФО и СПАРК-Интерфакс. Картина в первом приближении не избежала недостатков. Так, в показателях выручки многих игроков учитывались доходы и от сопутствующих услуг – например, амбулаторного врачебного приема или клинических исследований. Также в рейтинг, за редким исключением, не попали клиники с собственным лабораторным сегментом, чьи мощности оформлены на первичное юрлицо клиники. Все это – задел на будущее, более скрупулезное исследование рынка лабораторных услуг.

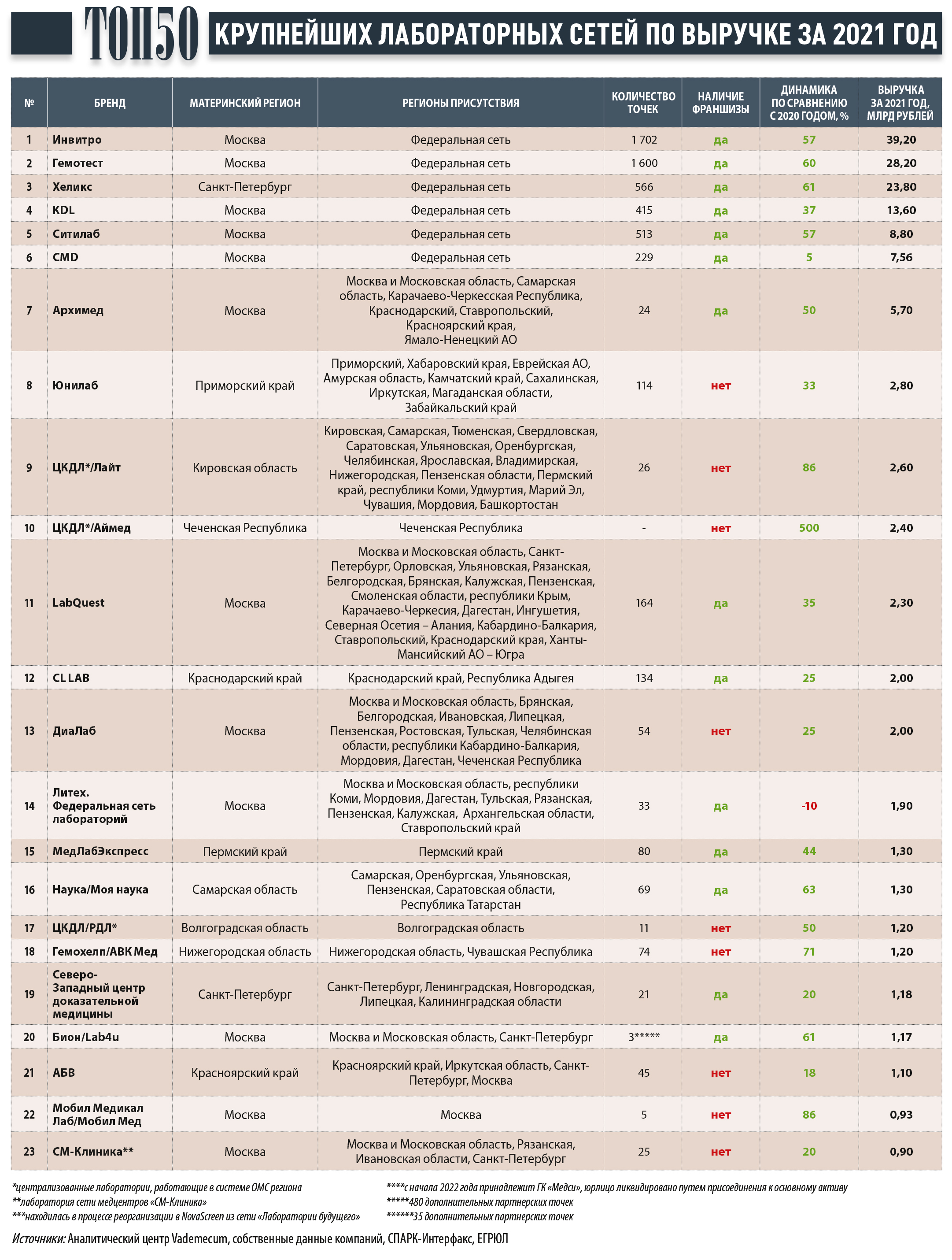

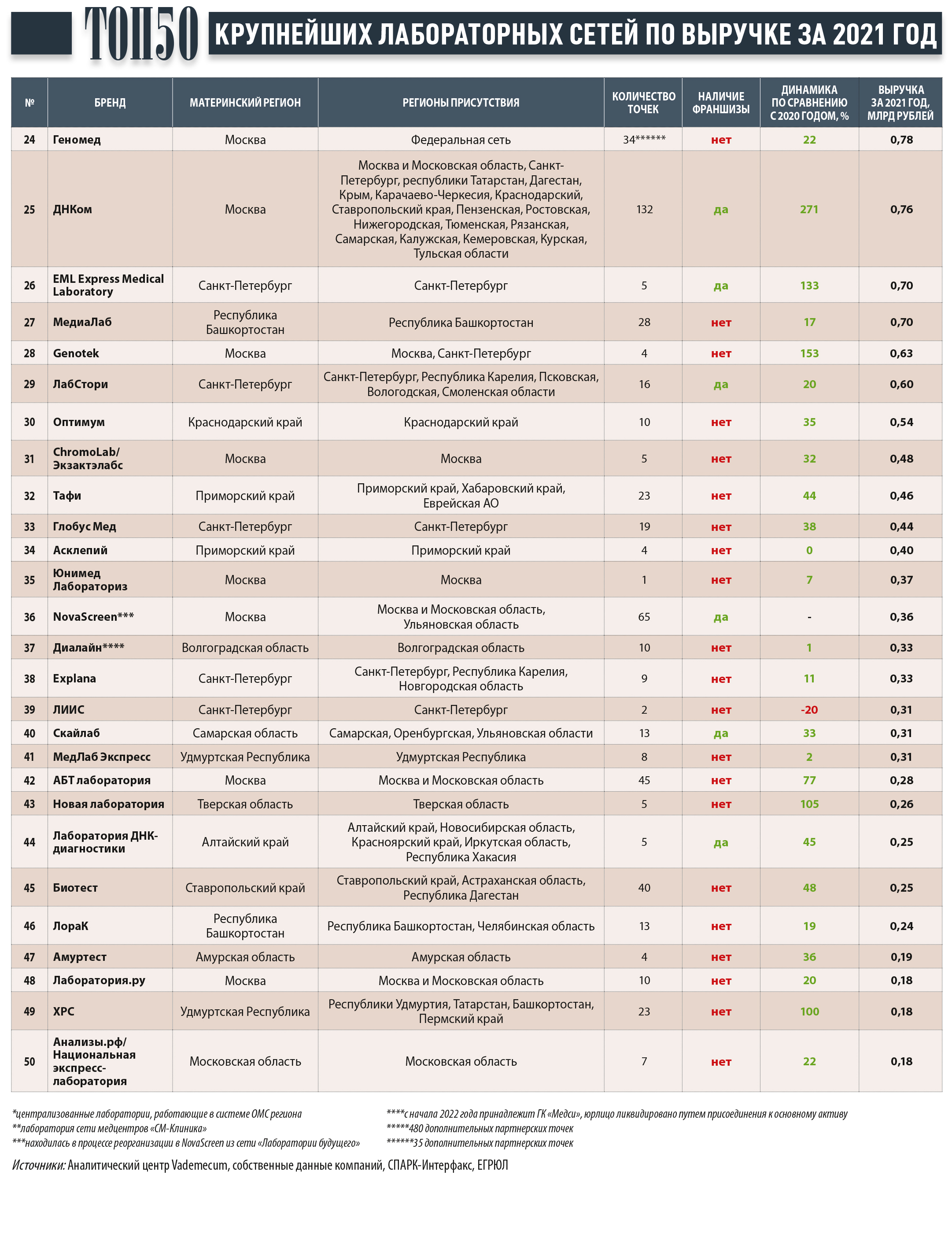

По подсчетам Vademecum, ТОП50 игроков рынка выручили в 2021 году 163,85 млрд рублей. Рейтинг возглавил холдинг «Инвитро» (39,3 млрд рублей), в тройку вошли «Гемотест» (28,2 млрд рублей) и лабораторная служба «Хеликс» (23,8 млрд рублей). Пятерку замкнул «Ситилаб» (8,8 млрд), а перед ним разместился KDL (13,6 млрд рублей). Практически все игроки показали рост по сравнению с предыдущим 2020 годом. Кратный – у сети ДНКом (25-я строчка, 0,76 млрд рублей), расположившейся за ней EML (0,7 млрд рублей), тверской «Новой лаборатории» (43-е место, 0,26 млрд рублей) и удмуртской ХРС (предпоследняя позиция, 0,18 млрд рублей). В два с лишним раза увеличила выручку и лаборатория Genotek (28-е место, 0,63 млрд рублей).

Рост выручки устойчиво коррелировал с открытием новых медицинских офисов. Все крупные федеральные игроки открыли не менее 100 новых точек в год, активно используя модель франшизы. Отдельного упоминания стоят региональные операторы, замахнувшиеся на, казалось бы, перенасыщенный столичный рынок. К августу 2022 года красноярская сеть «АБВ» (21-я строчка, более 1 млрд рублей) открыла три медицинских офиса в Москве, объявила о планах выхода на рынок Санкт-Петербурга и Ленинградской области. Все планы по экспансии остаются в силе, лаборатория намерена открыть 20 и 10 новых отделений соответственно до конца 2022 года, подтвердил Vademecum акционер сети Игорь Варламов.

Нашел свое отражение в рейтинге развод двух крупных игроков, несколько заглушенный бурей пандемии. Во второй половине 2021 года разрешился корпоративный конфликт между «МедИнвестГрупп» (МИГ) Виктора Харитонина и сетью LabQuest, основанной Дарьей Пикалюк. Весной 2019 года стало известно, что МИГ стал владельцем 49% производственного и 80% розничного бизнеса в лабораторной сети LabQuest взамен на инвестиции в 1,5 млрд и 2,1 млрд рублей соответственно. СП планировалось развивать под брендом «Лаборатория будущего» с открытием 300 собственных офисов в течение двух лет. Но из-за противоречий по поводу механизмов управления и системы тарифов для оплаты исследований между партнерами разразился конфликт, который пришлось разбирать арбитражному суду. Весной 2021 года соглашение было расторгнуто, но в апелляции и это решение было отменено – только к осени стороны смогли урегулировать спор и разошлись, судя по данным ЕГРЮЛ, оставшись при своих: МИГ сохранил активы «Лаборатории будущего», а LabQuest отстояла независимость.

Дарья Пикалюк в беседе с Vademecum заметила, что она и ее несостоявшиеся партнеры «исповедовали разные религии ведения бизнеса», но от раскрытия деталей воздержалась. Тем не менее LabQuest смогла взобраться на 11-ю строчку рейтинга с показателем 2,3 млрд рублей. В МИГ отказались от комментариев Vademecum. Лабораторные активы холдинга пережили ряд переименований – в «Биоскрин», а затем в NovaScreen, и, как следует из информации на официальном сайте, сохранили присутствие в столичных регионах и Ульяновской области, показав по сумме юрлиц (в отчетности по МСФО) весьма скромные для масштаба компании результаты в 0,36 млрд рублей.

МАРЬЯЖ С ПРИКРЫТИЕМ

Скорое завершение «ковидной» истории подтолкнуло покупательскую активность, но уже не клиентов, а акционеров лабораторных сетей. Крупнейшие участники рынка бойко отоваривались мощностями в сфере онкодиагностики. В январе 2022 года «Хеликс» за 400 млн рублей приобрел частную патоморфологическую лабораторию Laboratoires De Genie. «Гемотест» поучаствовал в инвест-раунде стартапа OneCell, занимающегося разработкой отечественного гистосканера и IT-решений на основе искусственного интеллекта для исследования гистологических материалов.

А на исходе лета «Ташир Медика» объявила о приобретении 100% лаборатории цифровой патоморфологии Unim. Грандиозной стала сделка по приобретению ГК «Медскан» лаборатории KDL у фонда UFG. По данным Vademecum, цена составила 15–20 млрд (в зависимости от учета долга). Как пояснял основатель ГК «Медскан» Евгений Туголуков, предполагается синергия активов – сеть совместно с ГК «Росатом» (АО «РХК», выступает акционером «Медскана») вынашивает план по созданию федеральной сети многопрофильных семейных клиник во всех крупных городах России. Гендиректор KDL Юрий Леонов сообщил Vademecum, что сделка находится на этапе финализации, воздержавшись от развернутых комментариев.

Отраслевые игроки продолжают присматриваться и к региональным сетям. «Вели переговоры и раньше, но сделки не состоялись, в том числе потому, что их бизнес на «ковидной» волне и без нее сильно различался», – говорит гендиректор «Ситилаб» Олег Ицков (подробнее – в интервью, которое будет опубликовано в декабре 2022 года). Диапазон привлекательной стоимости для покупки активов у крупных игроков колеблется в районе 6–10 EBITDA, однако здесь играют роль и географические факторы. Наибольший интерес у столичных компаний вызывают лаборатории на периферии, в том числе за Уралом и на Дальнем Востоке, но пока крупных приобретений не случилось. Косвенно за сделку можно принять покупку ГК «Медси» сети «Диалайн» в Волгоградской области с исторически развитым лабораторным звеном (37-я строчка, 330 млн рублей).

Но на приобретение готовых компаний отважились немногие. В 2021 году два гранда – ГК «Медси» и «Мать и дитя» – инвестировали в создание собственных лабораторных мощностей. Сеть, в развитие которой ГК «Медси» вложила 400 млн рублей, начала работу в ноябре 2021 года под брендом SmartLab. Месяц спустя ГК «Мать и дитя» открыла в Москве первый пункт своей лаборатории под брендом MD Lab. «Раньше мы считали, что аутсорс выгоднее, но после COVID-19 картина поменялась: лаборатория – это высокорентабельный бизнес. Например, на аутсорс я мог отдавать исследования со скидкой в 50–60% от прайса для физлиц. Но сейчас нам выгодно содержать лабораторию, особенно в условиях, когда компании ставят анализаторы в обмен на закупку реагентов на абсолютно адекватных рыночных условиях. С учетом того, что нет инвестиционного CAPEX на закупку оборудования, содержание собственной лаборатории очень выгодно. Для медбизнеса – это повышение EBITDA и инвестиции в себя, я думаю, что эти тренды пойдут по всей России», – объясняет интерес клиник к сегменту руководитель одной из региональных сетей.

Часть профильных игроков решили действовать утилитарно, вкладывая «ковидные» прибыли в развитие своих компетенций. Масштабную попытку после опыта с «Лечу.ру» заключить пациентов в рекурсию «врач – лаборатория», видимо, с расчетом на непрерывную генерацию выручки в собственном контуре, с 2021 года предпринимает «Инвитро». На этот раз в компании решили сделать ставку на формат многопрофильных клиник в сегменте амбулаторно-поликлинического звена площадью 200–500 кв. м, где можно будет получить медпомощь по 20 медицинским профилям. Клиники начали работу в Воронеже, Санкт-Петербурге, Москве, Новосибирске. «Хеликс» и «Ситилаб» инвестировали в увеличение собственных производственных мощностей, причем если первая компания апгрейдила или открывала крупные хабы в столицах федеральных округов, то «Ситилаб» сделал ставку на небольшие лаборатории в регионах рядом с клиентами, нарастив их число до 12.

ВСЕМ МАСТЯМ НА ЗЛО

По данным лабораторных сетей, за вычетом COVID-19, c начала 2022 года пакет наиболее популярных услуг в традиционном сегменте не изменился. Это клинический анализ крови, «госпитальная четверка», ТТГ, Т4, витамин D, АЛТ, АСТ, глюкоза, ферритин и другие анализы. За полгода федеральные сети показали солидарный рост суммы среднего чека и незначительный роста количества услуг в нем, как правило, на 5–10% (подробнее – в инфографике «Сигнальные огни»). Средний чек в «Инвитро» вырос на 4% – до 1 829 рублей, количество услуг в чеке – с 4,6 до 5,1. В «Хеликсе» рост составил 13-14%, в «Гемотесте» – 5–18%, причем, как замечают операторы, снизилась возвращаемость пациентов. «Если раньше один и тот же пациент возвращался к нам в среднем дважды за полгода – 2,2, то сейчас этот показатель ниже – 1,6», – говорит директор по продажам «Инвитро» Филипп Сапронов. В погоне за ускользающими клиентами индустрия, пожалуй, впервые за последние годы экспансивного роста массово начала поиск новых моделей развития, связанный с совершенствованием механизмов привлечения и удержания клиентов.

В августе 2022 года «Хеликс» представил лоукост-проект, в который планирует вложить 5 млрд рублей. Его суть заключается в автоматизации процесса приема анализов через специальные устройства – лабоматы, созданные по аналогии с вендинговыми автоматами. Вендором аппаратов, устанавливать которые планируется в аптеках, супермаркетах и аэропортах, станет «Хеликс». Сервис «пилотно» запущен в Санкт-Петербурге, где уже установлено 30 лабоматов во всех районах города. К июлю 2024 года компания намерена нарастить число устройств в городах-миллионниках до 480, а затем пойти шире по всем регионам страны. Несмотря на все риски проекта, в «Хеликсе» настроены оптимистично. «За три месяца с момента запуска в Санкт-Петербурге мы видим отличную динамику количества заказов – ежедневная цифра по данному показателю выросла в 3,5 раза. Несмотря на то что цены в сервисе ниже на 30% среднерыночных цен на лабораторную диагностику, средний чек для заказов через сервис составляет 3,5 тысячи рублей, что более чем в 1,5 раза выше среднего чека в лабораторной рознице», – отмечает Дарья Горякина.

Некоторые компании, стремясь удержать клиентов и нарастить базу за счет конкурентов, прибегают к приемам, походящим уже на демпинг. «Гемотест» осенью 2022 года запустил проект «Здоровая страна», предлагая клиентам три комплекса исследований за 190 рублей каждый с последующей бесплатной консультацией врача. В него вошли маркеры распространенных патологий сердца и сосудов, нарушений функции печени, почек, эндокринной системы. Коммерческий смысл акции, по замыслу лаборатории, заключается не в сиюминутной, а в долгосрочной прибыли в результате последующих обращений клиента. «Мы рассчитываем, что участники «Здоровой страны» останутся довольны высоким уровнем сервиса, качеством предоставляемых услуг, условиями программы лояльности, и поэтому вернутся в «Гемотест» на диагностику», – поясняет руководитель департамента медицинского маркетинга компании Татьяна Иванова.

Игроки тестируют и более консервативные формы привлечения клиентов. «Инвитро» с апреля 2021 года развивает систему сертификатов на комплексные исследования в розничной сети «М.Видео-Эльдорадо», а с июля 2022 года – в офисах оператора «Мегафон» по цене от 650 до 3,5 тысячи рублей. По оценке Vademecum, объем продаж таких услуг за год с небольшим мог достигнуть 70–100 млн рублей – только в первой сети компания реализовала больше 78 тысяч сертификатов.

«Ситилаб» запустил подписку на пакеты лабораторных услуг. «Это фактически абонемент: клиент платит за свой пакет исследований, получая услуги с дисконтом, а взамен ходит к нам и год не думает о других предложениях», – поясняет суть продукта Олег Ицков. По его словам, в компании пока расценивают проект как пилотный – с прицелом на отбор десяти наиболее популярных пакетов исследований из предлагаемых пятидесяти. Пока подписка играет незначительную роль в общей выручке, в компании пока оценивают эффективность этого инструмента, отмечает Ицков.

Развитие рынка КЛД возможно по самым разным сценариям, считают опрошенные Vademecum профильные игроки. «Падение «ковидной» доли было критичным для совокупного оборота в первые два-три месяца 2022-го, но затем мы перестроились и продолжили наращивать нековидную выручку. В пандемию многие поликлиники и больницы не работали – а те, что работали, придерживали направления на традиционные исследования. Сейчас реализуется отложенный спрос, поэтому мы сохраняем комфортную для нас стратегию», – говорит Олег Ицков. По его словам, общий объем выручки скорректируется, но в любом случае превысит показатели 2020 года.

Гораздо сложнее спрогнозировать 2023 год. «Очевидно, что вектор еще больше сместится на развитие удобных дистанционных форматов и медицинских сервисов на дому. Будут востребованы лоукост-решения в силу снижения платежеспособности населения», – рассуждает Дарья Горякина. Несмотря на технологические новации, предлагаемые лабораториями, клиенты пока демонстрируют умеренный консерватизм. Например, возможность сдачи анализов на дому или на работе с помощью мобильных бригад пока не стала определяющей: доля сдающих анализы таким способом составляет 11% в «Хеликсе» и всего 3–5% в «Инвитро».

Видимо, рассчитывая на установившуюся в последние два года привычку клиентов тратить на коммерческую лабораторную диагностику, в «Гемотесте» оптимистично предполагают в 2023 году продолжение положительной динамики на уровне 12–15%. «Росту будут способствовать планы по увеличению количества лабораторных отделений, расширению географии присутствия в новых регионах, а также проведению эффективных маркетинговых кампаний, сотрудничеству с лидерами фармрынка и другие инициативы», – заключает Татьяна Иванова.