«И вот наступает то странное время иных измерений, где прежние мерки уже не годятся – они не про нас. <…> Но ты уже знаешь, как мало успеешь за год или десять, и ты понимаешь, как много ты можешь за день или два». Строки Юрия Левитанского – всегда о чем-то вечном – сегодня обрастают пугающе актуальными смыслами. Вот и на рынке медуслуг привычная концентрация неопределенности в нынешнем году заметно повысилась. Случившиеся по весне флуктуации предложения и спроса, впрочем, на генеральный курс двухсот крупнейших частных многопрофильных клиник не повлияли. С чем лидеры рынка пришли в это новое тревожное время, как переживают его и на что могут надеяться в будущем, – в ежегодном исследовании Vademecum.

В турбулентный период выжить проще, располагая какой-то базой. Участники традиционного рейтинга Vademecum запас прочности точно имеют. И пусть их присутствие в финансовых потоках системы здравоохранения не столь заметно, как кому-то, возможно, хотелось бы (совокупная доля операторов из ТОП200 недотягивает и до 5%, а шесть крупнейших холдингов занимают суммарно менее 2%), зато темпы прироста выручки стабильны.

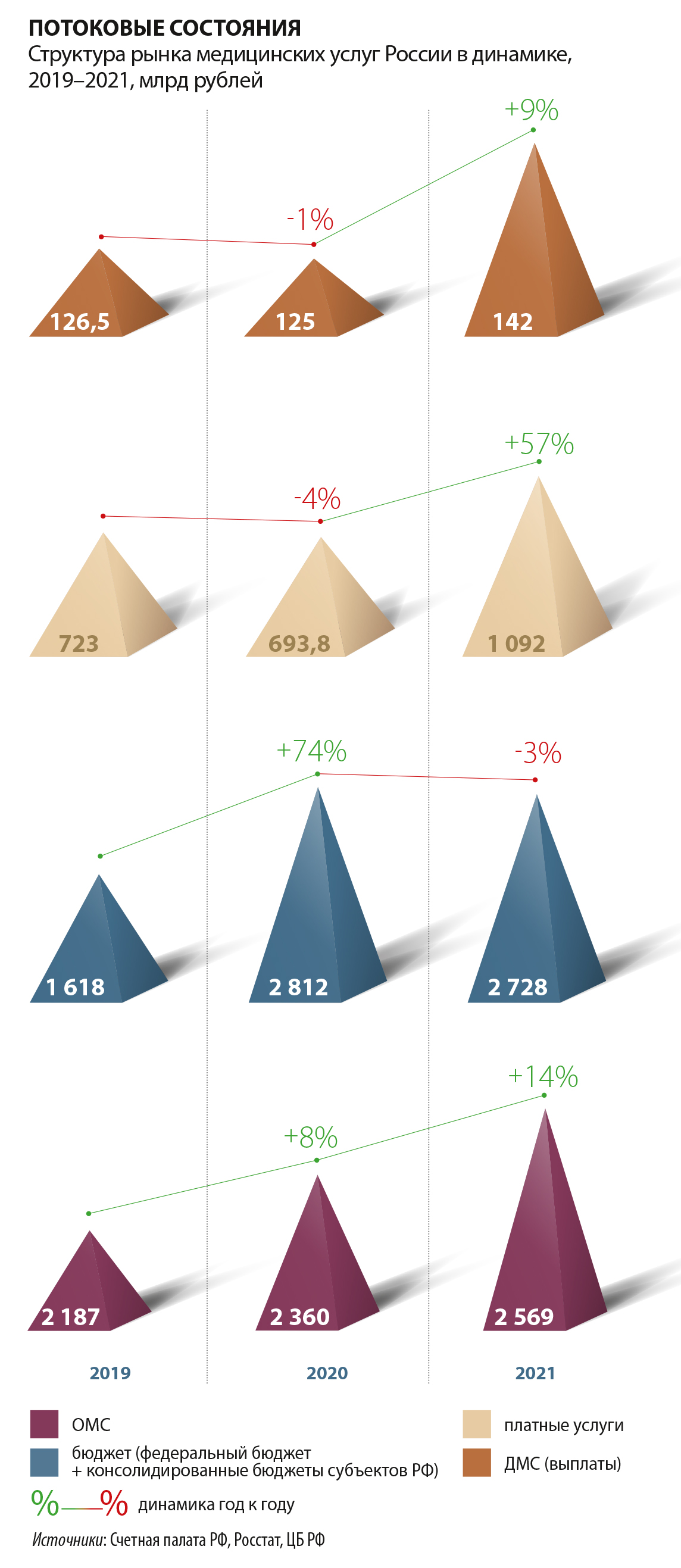

В 2021 году крупнейшие частные клиники шли с динамикой выручки значительно выше рынка – 28% против 17% в сегменте платных медицинских услуг и 9% по всем источникам финансирования медицинской помощи.

Структура выручки частных клиник тоже демонстрирует устойчивость – около 65% приходится на прямые платежи. Объем этого сегмента, по сравнению с «допандемийным» 2019 годом, пусть медленно, но растет – во всяком случае, если судить в среднем по крупнейшим сетям и одиночным клиникам, отчитавшимся Аналитическому центру Vademecum.

Благодаря 80 сетям, поделившимся (хотя бы частично) данными о своем пациентопотоке, можно впервые рассчитать и показатели работы всех двух сотен клиник в натуральном выражении. Число пациентов, обратившихся в эти медорганизации амбулаторно и за медпомощью в условиях стационара, в 2021 году достигло не менее 21 млн человек.

Основные компетенции частников сосредоточены в амбулаторно-поликлиническом сегменте помощи – врачи клиник из ТОП200 провели в 2021 году не менее 167,6 млн таких приемов, а это на 22% больше, чем годом ранее. Для сравнения: по данным Росстата, в 2021 году медицинские организации всех форм собственности провели 2,3 млрд приемов. То есть доля участников ТОП200 на рынке в натуральном выражении составляет не менее 7%. Аналитическим центром Vademecum впервые получены точные показатели работы частных многопрофильных клиник в сегменте дневного и круглосуточного стационаров (подробности – в ближайшем номере журнала Vademecum, подписаться).

167,6 млн

амбулаторных приемов проведено 200 крупнейшими частными клиниками России в 2021 году

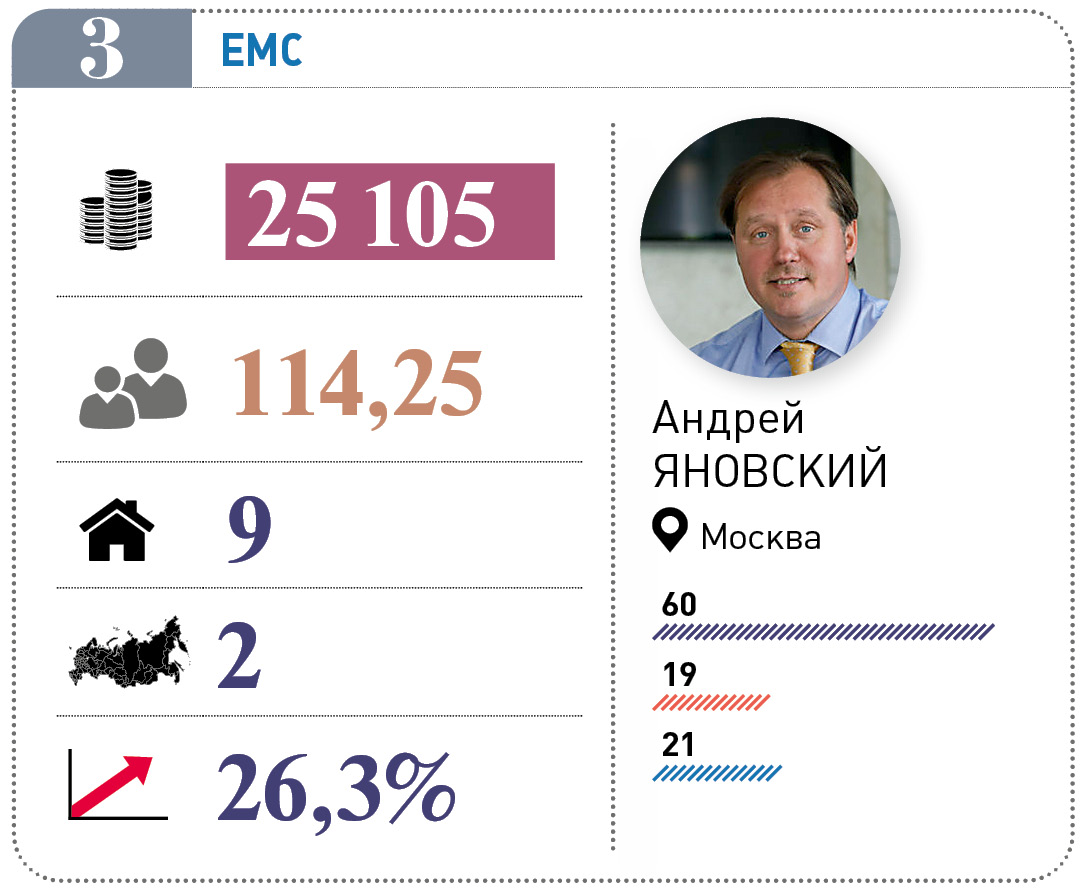

По наиболее востребованным медицинским направлениям оказалось недостаточно выборки для экстраполяции на 200 крупнейших игроков. Однако по 24 компаниям, поделившимся данными, можно сделать вывод, что на первом месте по количеству приемов – лучевая диагностика, далее следуют приемы терапевта, гинеколога, невролога, оториноларинголога и педиатра. В условиях круглосуточного стационара (таковым располагают 13 из 24 респондентов) по количеству операций лидируют такие профили, как «гинекология», «хирургия», «травматология и ортопедия». Интересна активность частных клиник и в дневном стационаре – здесь на первом месте случаи лечения онкологических заболеваний, в том числе за счет ОМС, поскольку некоторые участники рейтинга («Медси», EMC, новосибирский ЦНМТ, челябинский МЦ «Лотос» и другие) имеют в структуре центры амбулаторной онкологической помощи.

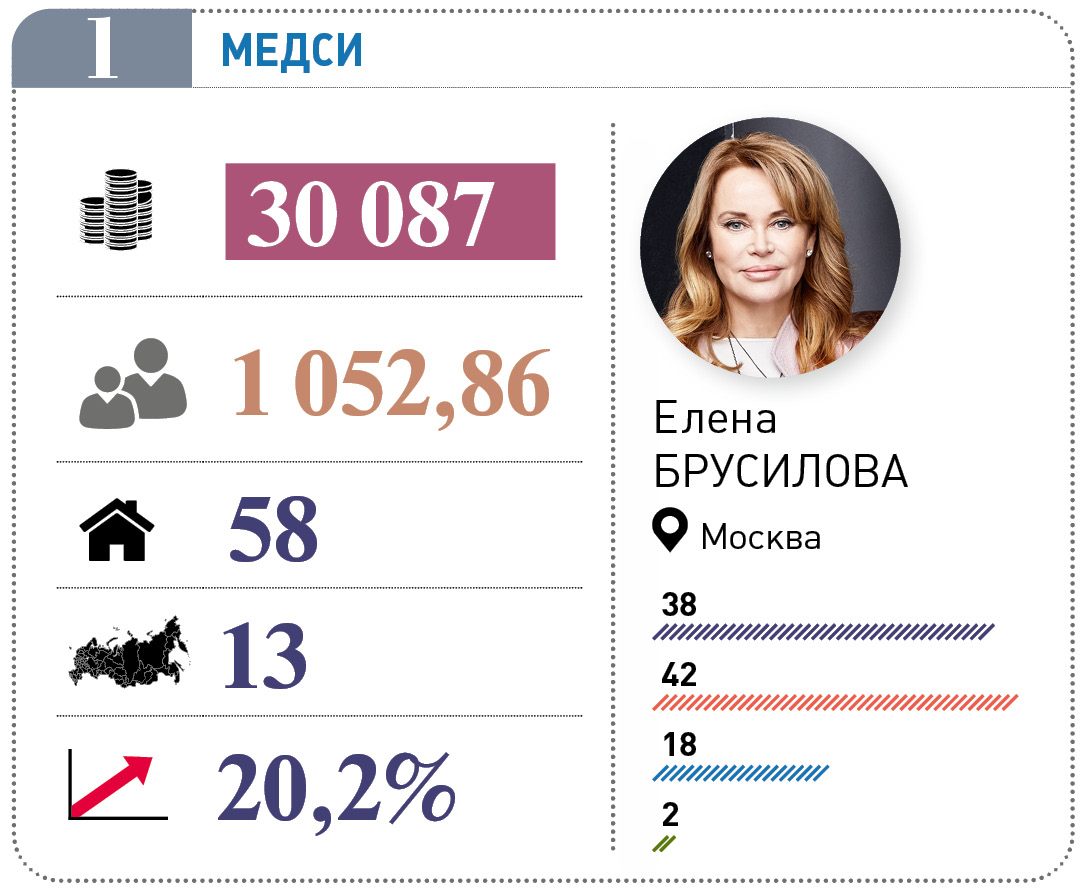

Из значимых для истории сущфактов – прирост филиальной сети крупнейших игроков рынка. В 2021 году открылись 30 новых точек – это почти в четыре раза меньше, чем в пандемийном 2020-м. Основной вклад сделали крупнейшие игроки – «Медси» (КДЦ в Щелково, детский стационар в Отрадном, лабораторный комплекс), «Мать и дитя» (Лапино-4), «СМ-Клиника» (еще один филиал в Санкт-Петербурге). Из новичков рейтинга заметна «Клиника Фомина», открывшая в отчетный период филиал в Перми, выкупившая контроль в уфимской сети «Здоровье женщины и мужчины» и поглотившая воронежский филиал «Скандинавии».

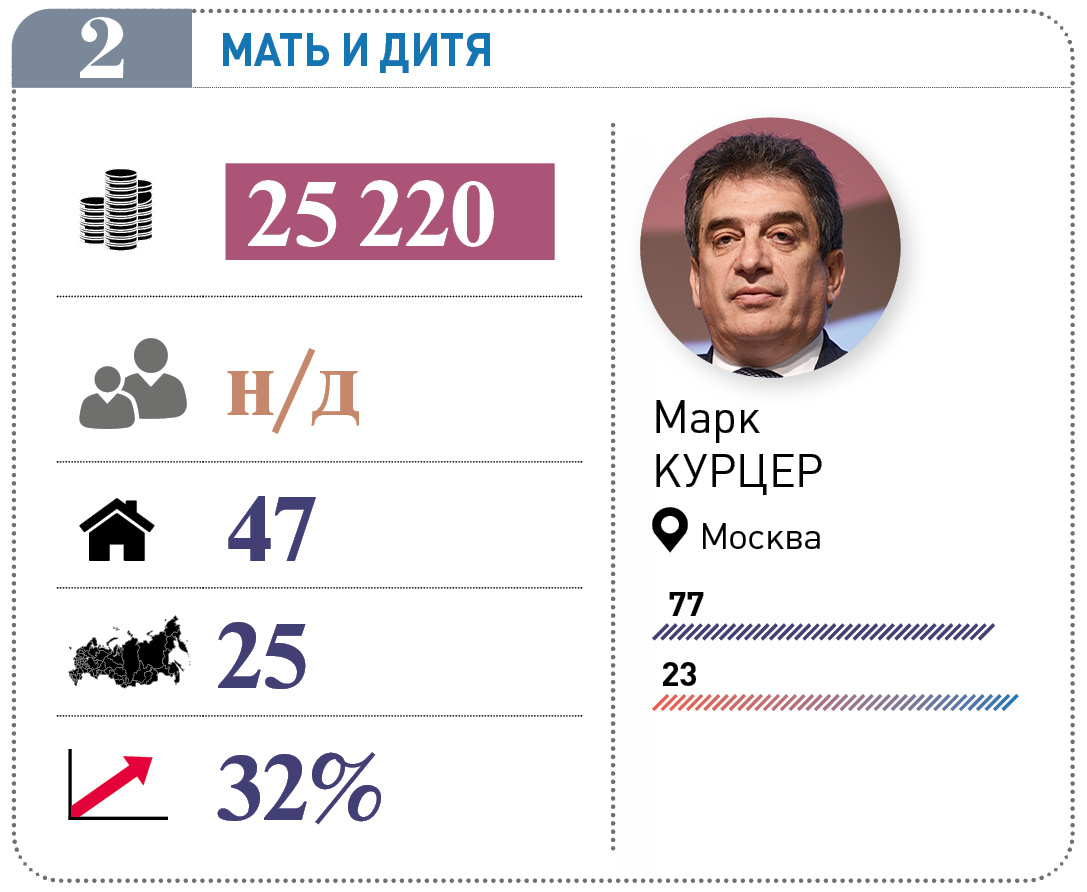

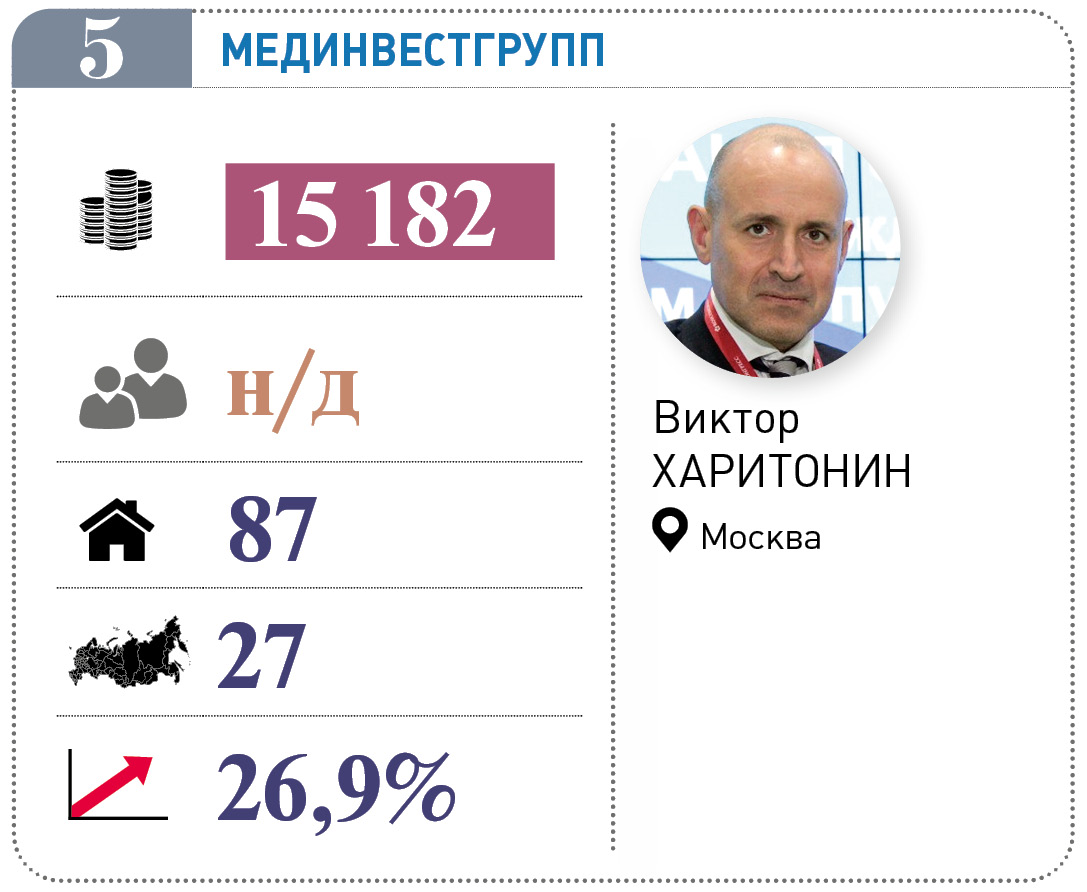

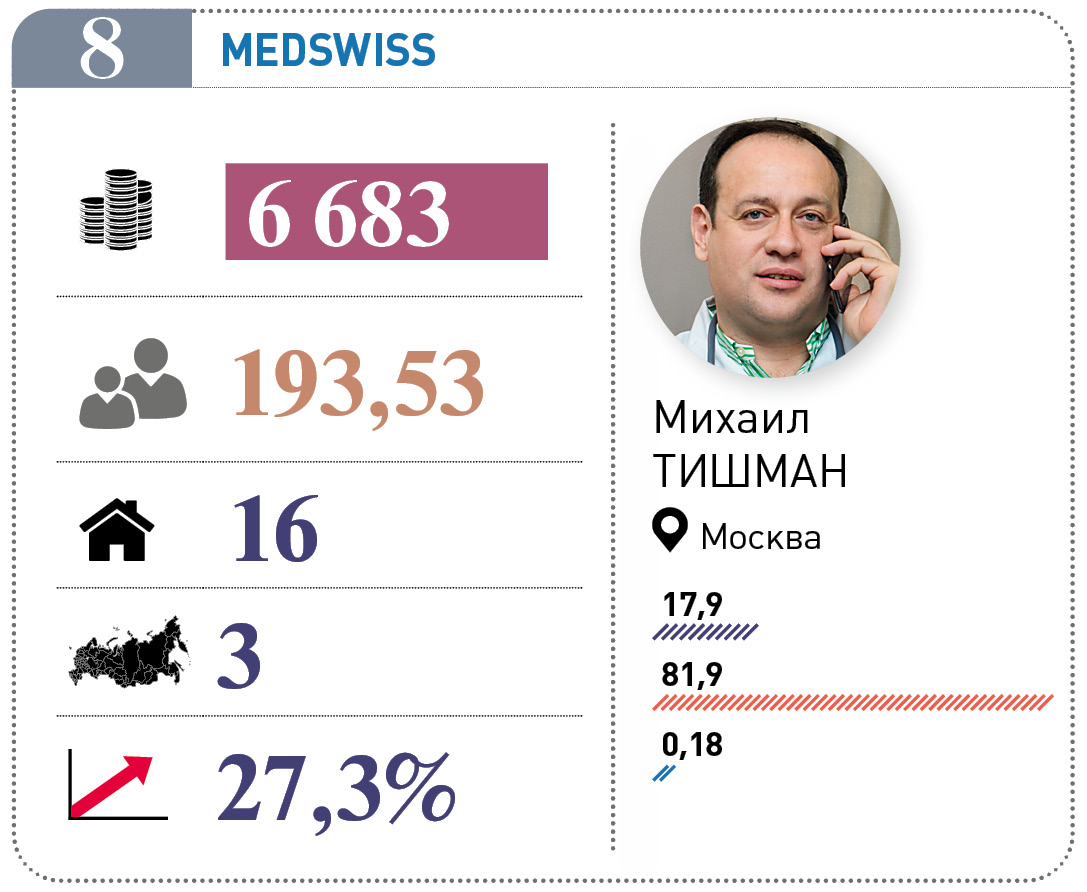

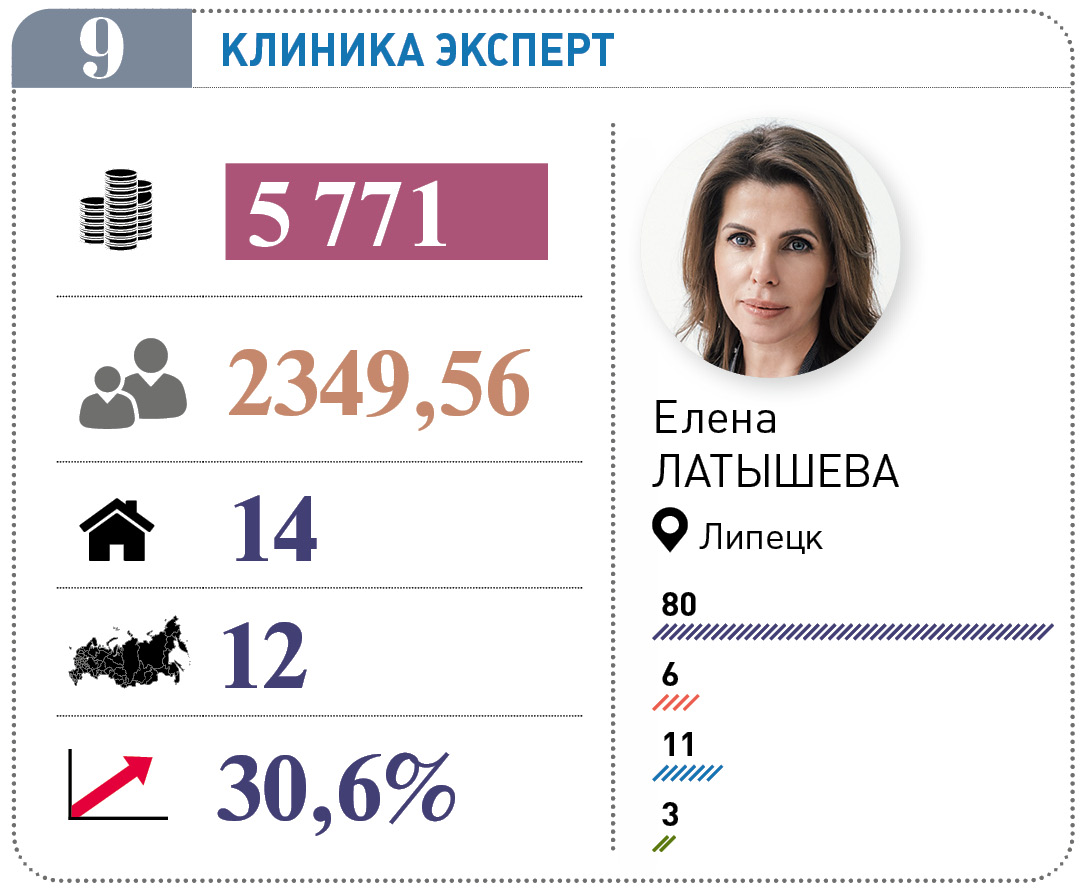

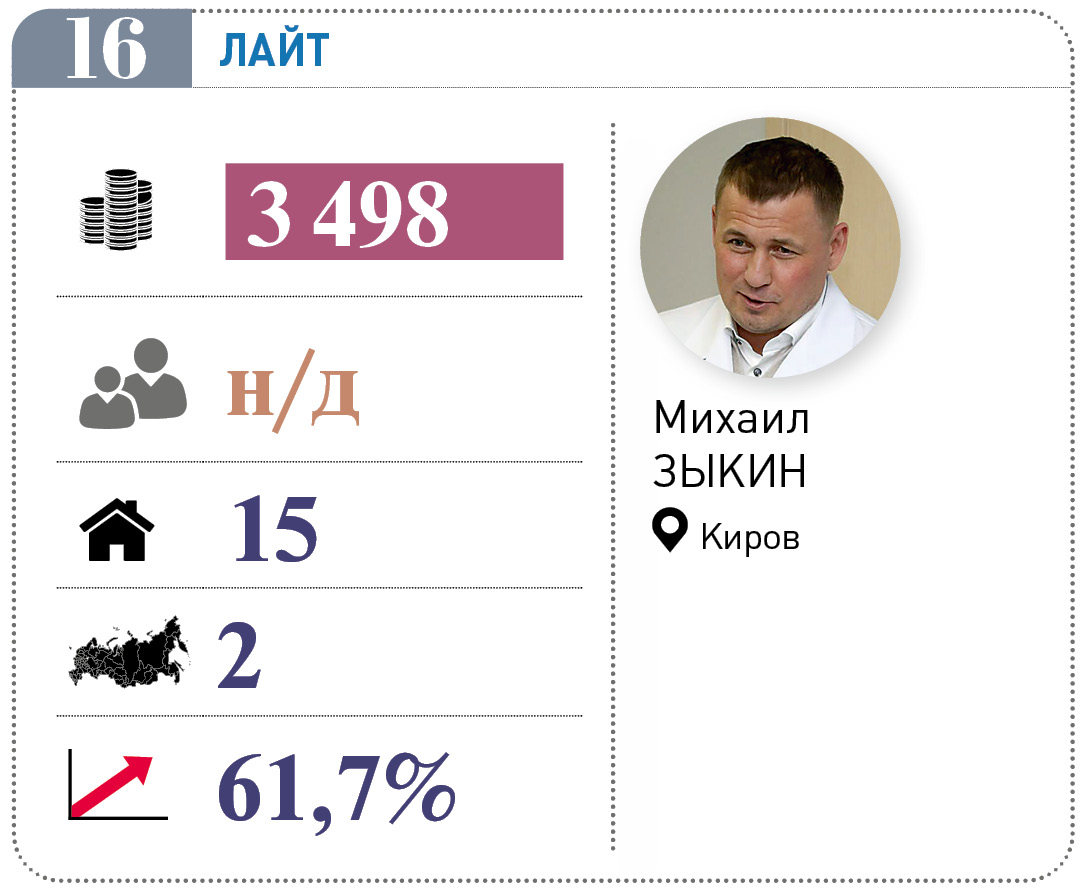

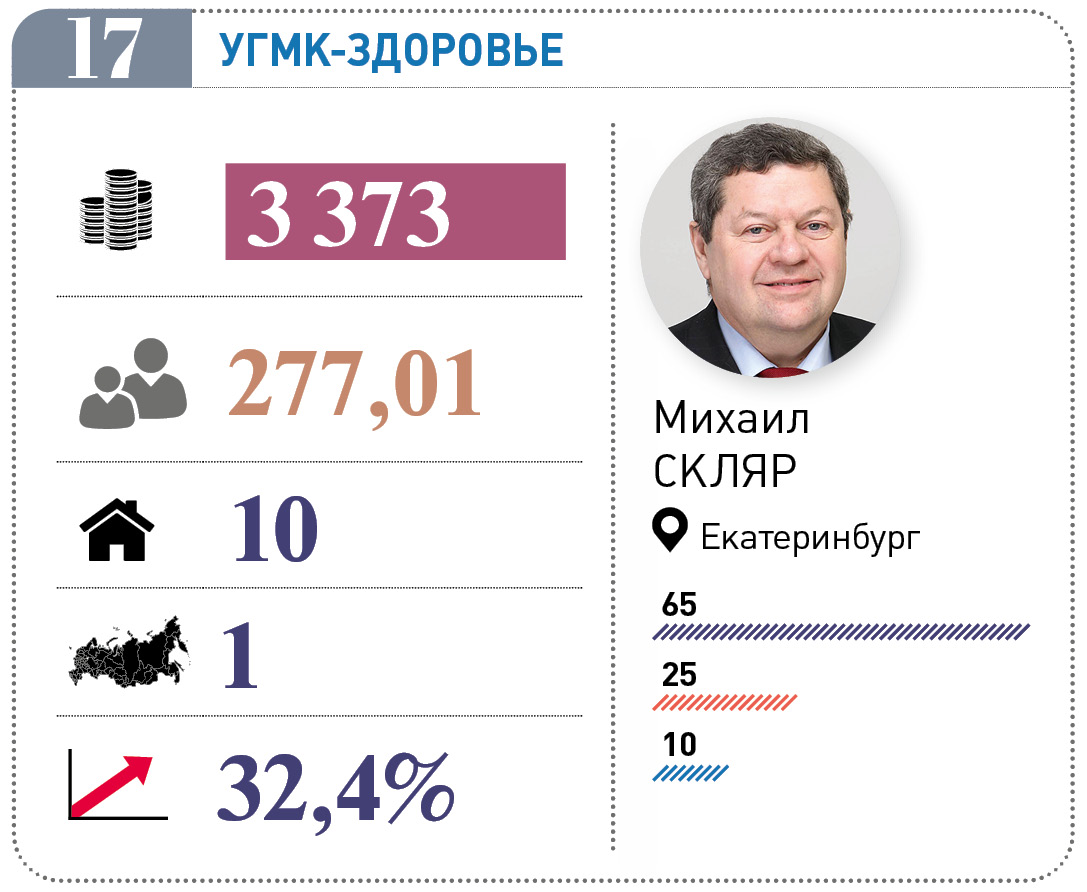

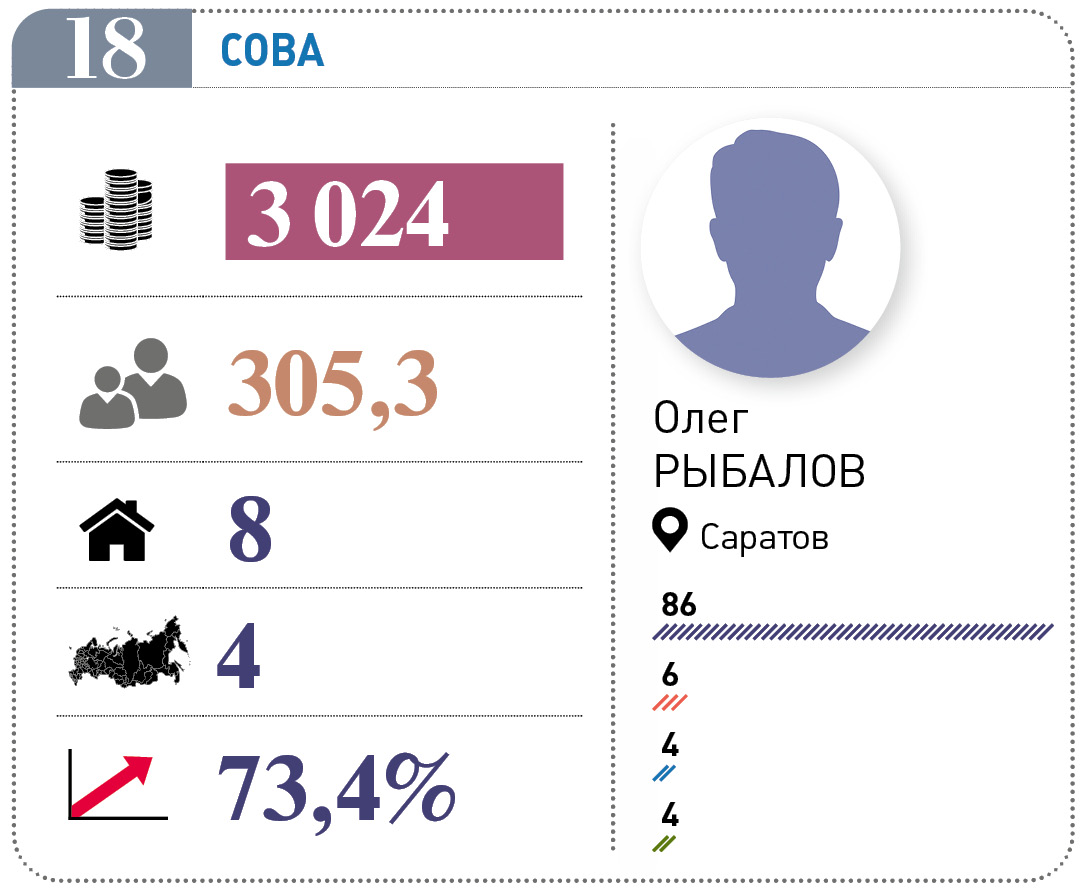

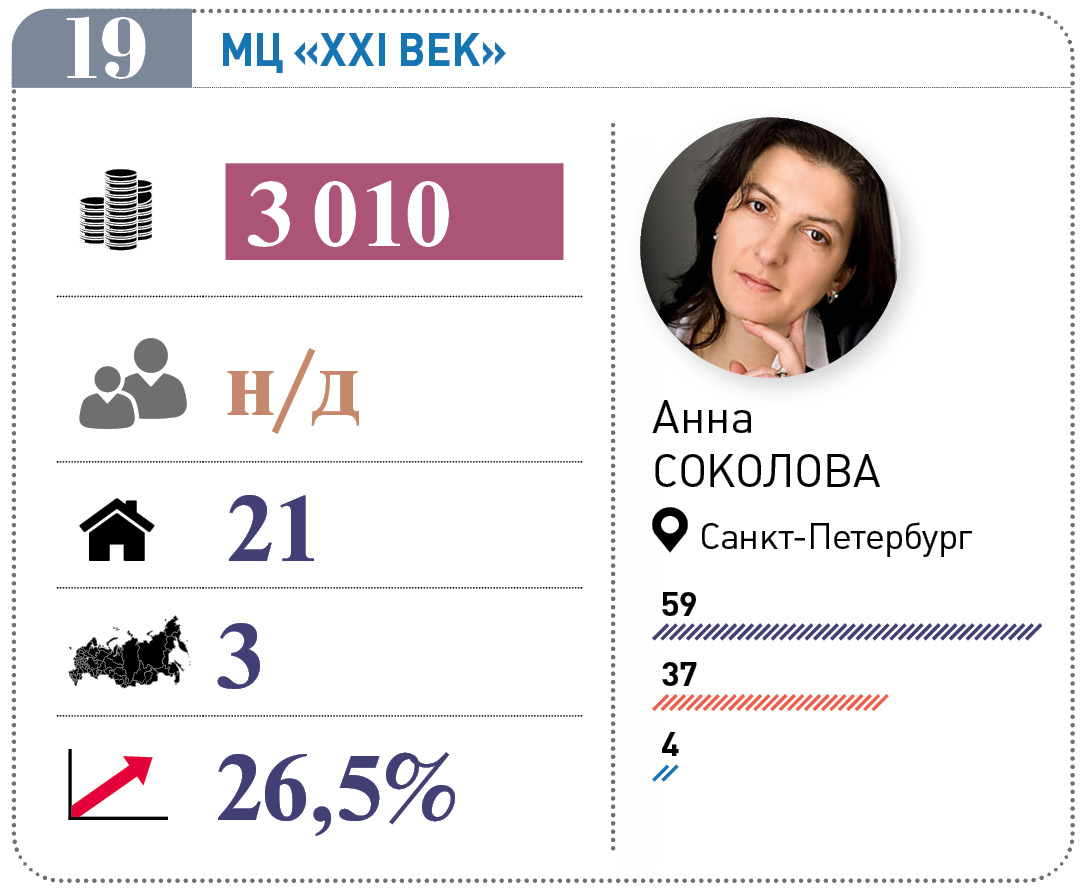

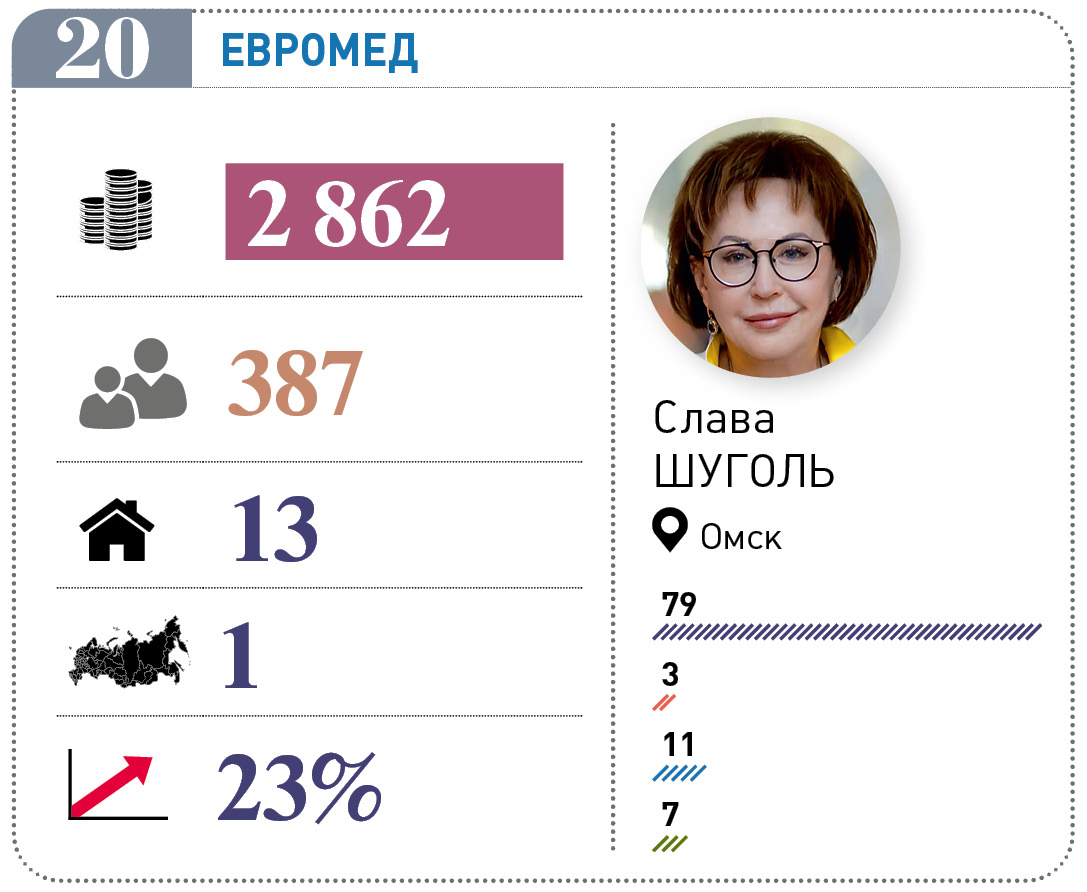

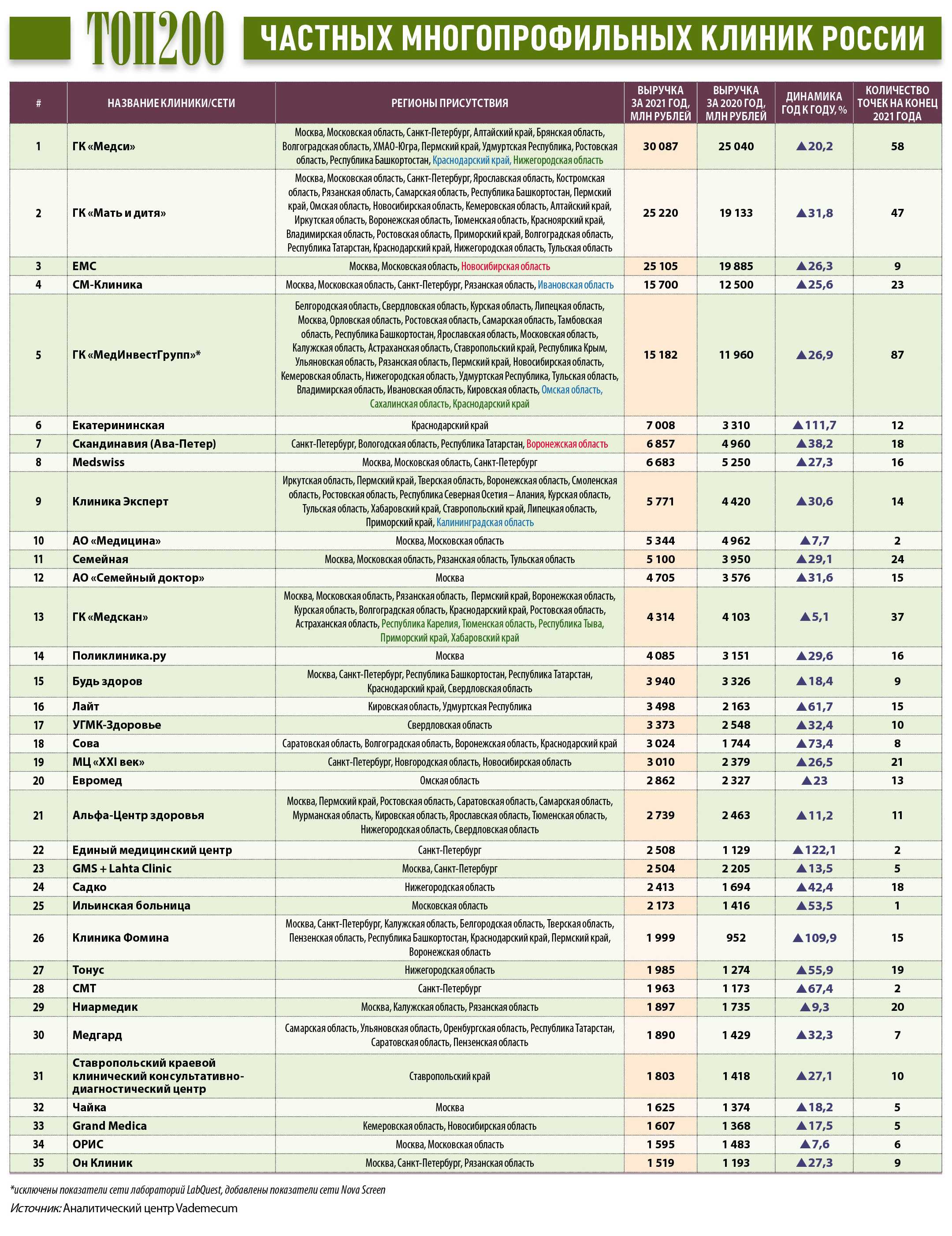

Победу в борьбе за вторую строчку на этот раз одержала ГК «Мать и дитя», оставив EMC почетное третье место. В ТОП20 впервые вошла омская сеть «Евромед» – наиболее оборотистый актив существовавшей до осени 2021 года «Национальной медицинской сети» (НМС). Еще один осколок НМС екатеринбургская сеть «Здоровье 365» вообще в рейтинг попасть не смогла – из-за неразглашения финансовой отчетности (а при сохранении выручки на уровне 2020-го оказалась бы на 76-м месте). Остальные две сетки НМС – волгоградская «Диалайн» и уфимская «Профилактическая медицина» – вошли в ГК «Медси» в результате сделки, завершившейся под занавес 2021 года.

ТОП20 крупнейших частных многопрофильных клиник России

Динамику прироста выручки более 50% показала Ильинская больница – за счет активности в хирургическом направлении, на которое пришлось более половины оборотов. Удивительно резким оказался подъем сети «Екатерининская» – она переместилась с 14-й на 6-ю позицию, показав динамику год к году почти в 112%. За счет чего – понять трудно. Известно лишь, что в 2021 году сеть пополнилась двумя центрами хирургических компетенций (колопроктологии и флебологии) и центром восстановительной медицины. Значительной – 102,6% – оказалась динамика выручки и у столичной «ГУТА Клиник», которая в 2020 году открыла стационар. Значительнее чем у прочих – на 63% – упала выручка у ГК «Объединенные медицинские системы» (Москва и Московская область), так что компания, некогда располагавшаяся в ТОП30 и делавшая выручку на лечении иногородних пациентов по ОМС, теперь оказалась на 113-м месте.

Как мы считаем: методология

Ежегодный рейтинг «ТОП200 частных многопрофильных клиник России» составляется на основе данных о финансовых результатах работы игроков рынка, удовлетворяющих требованиям и типологии Аналитического центра Vademecum. Исходно в расчет принимаются показатели негосударственных медицинских организаций, отвечающих двум критериям: отсутствие в структуре владения государственных компаний и ведомств; наличие в структуре услуг не менее десяти медицинских профилей. Медицинская организация с юридической формой «частное учреждение здравоохранения» (ЧУЗ), но с государственной компанией в структуре владения под критерии отбора не подпадает. Превалирование в структуре выручки и позиционировании одного или нескольких профилей также не позволяет клинике или сети оказаться в периметре настоящего исследования.

Собственная база, сформированная за шесть лет составления рейтинга, в настоящее время насчитывает более 800 юридических лиц, которые объединяются в 243 сети клиник. На первом этапе проводится дополнительный анализ по открытым источникам информации (ЕГРЮЛ, СПАРК, сайты медицинских организаций) для выявления игроков, упущенных в предыдущие годы. Далее по выборке производится массовая рассылка приглашений к участию в анкетировании. В этом году опрос проводился в онлайн-формате на платформе компании MedBI. Анкета включала вопросы и о финансовых результатах, и об операционных показателях клиник в разрезе регионов. При отсутствии ответа от клиники или сети данные о выручке, количестве точек и другая доступная информация собираются вручную – из открытых источников. Пропуском в рейтинг по итогам 2021 года стал объем выручки от 236 млн рублей. С учетом резко изменившейся социально-экономической ситуации в стране, в дополнение к анкетированию и составлению рейтинга был проведен экспертный неформализованный опрос топ-менеджмента клиник из 15 городов-миллионников – для оценки конъюнктуры рынка медицинских услуг в 2022 году.

СКАЧАТЬ РЕЙТИНГ В PDF

ОТ СOVID ДО САМЫХ ДО ОКРАИН

Строго говоря, в достижениях игроков из ТОП200 в условно мирном 2021 году никто и не сомневался. Но с чем они столкнулись в 2022-м? Мартовский скачок курса валют, когда стоимость доллара взлетела до 120 рублей, должен был спровоцировать цепную реакцию: рост цен на медизделия, лекарства и сервис оборудования равно росту цен на услуги. Менеджмент клиник, вне зависимости от масштабов и местоположения, действовал в трудной ситуации по пяти разным сценариям. Одним удалось создать запас медизделий и моральных сил для того, чтобы переждать стрессовый период, не поддавшись желанию индексировать цены. Другим пришлось поднимать цены для физлиц, хотя бы выборочно, на зависимые от импортной «расходки» услуги – в стоматологии, пластической хирургии, ЭКО. Третьи решили «отпустить» только стоимость материалов. Четвертые смогли удержать прайс. Пятым пришлось к лету резко пересматривать прейскуранты, чтобы не потерять пациентопоток.

Средний рост цен к настоящему моменту, по сравнению с аналогичным периодом 2021 года, составил порядка 10%.

«Если ранее повышение цен большинство клиник проводило по определенной логике, по одному сезонному графику, то в 2022 году в вопросе ценообразования отмечается некоторая хаотичность. В начале года клиники меняли цены как в сторону увеличения, так и в сторону уменьшения в диапазоне от 5% до 15% приблизительно раз в месяц. Случалось, что в один месяц цены поднимали, а в другой – снижали до первоначального уровня. По всей вероятности, в условиях отсутствия стабильности решения принимались стихийно и пересмотр цен зависел от изменений трафика пациентов в клинику», – делится наблюдениями генеральный директор нижегородской сети клиник «Персона» и «Прозрение» Юрий Коваленчик.

Основатель челябинской «ДНК Клиники» Ольга Берестова отмечает рост стоимости услуг пластической хирургии за счет роста цен на имплантаты, шовный материал, препараты для анестезии. «Увеличилась и стоимость циклов ЭКО за счет роста цен на препараты и перебоев с поставками. Вырос прайс на косметологию, в частности на инъекционные услуги, – говорит она. – Активный (порой еженедельный) рост цен происходил в марте-апреле 2022 года, далее стоимость на услуги стабилизировалась, а по некоторым категориям услуг зафиксирован уровень цен начала года».

В сети клиник «Медгард» цены на собственно услуги зафиксировали, но, по словам управляющего Армена Мнацаканяна, от фиксации пришлось «отвязать» дорогостоящие эндопротезы, сетки и другие расходники, поставляемые из-за рубежа, так как в марте-апреле ситуация на рынке по этим позициям была нестабильная. «Мы отменили ежегодную индексацию цен весной, перенеся ее на осень», – добавил он.

Генеральный директор «СМ-Клиники» Николай Смыслов также сообщил о решении сохранить цены на прежнем уровне: «Это повлекло потери в чистой прибыли за этот период из-за роста расходов на поставляемые лекарственные и расходные средства. Но в то же время обеспечило лояльность пациентов, то есть в долгосрочной перспективе это оказалось более рациональной стратегией».

В воронежской сети «Олимп здоровья» индексацию на некоторое время отложили. «Мы имели достаточный запас медикаментов и расходных материалов, что позволило нам не менять прайс на оказание услуг вплоть до июня, сохраняя ценовую политику. В дальнейшем цены были повышены на востребованные позиции прайса, в среднем по клиникам – на 9%. Максимальное повышение цен отмечалось на услуги хирургических отделений. Мы не снижали цены, но в течение года дисконтировали те услуги, спрос на которые снижался (лечебные ванны, комплексное эндоскопическое обследование, профессиональная гигиена полости рта и другие)», – рассказал заместитель председателя совета директоров ГК «Олимп здоровья» Дмитрий Кунин.

Стратегия ценообразования претерпевает изменения – появилось больше критериев для принятия решения о цене. «Еще один тренд – более высокий процент роста стоимости приемов к самым востребованным специалистам, врачам с высокой репутацией. На нижегородском рынке медицинских услуг также начинает прослеживаться относительно новая тенденция – уравнивание цен первичных и повторных приемов врачей. Мы тоже решили протестировать данный подход», – рассказывает Юрий Коваленчик.

В сегменте ДМС, по словам наших респондентов, цены менялись не столь драматически. Более того, часть игроков, для которых этот канал важен (то есть превышает 10% в структуре выручки), вняли призыву страховых компаний и стоимость услуг пересматривать не стали.

Потребительское поведение – с весны и в течение года – тоже было подвержено влиянию внешних факторов, что очевидно отразится на результатах клиник в 2022-м. Заметно для респондентов увеличился спрос на стоматологические услуги, поскольку пациенты опасались дальнейшего роста цен. Стали более востребованными и хирургические услуги – как вариант условно неотложной помощи. «По весне мы увидели растущий спрос на офтальмохирургию в Самаре, пластическую хирургию во всех клиниках, где представлено это направление (Самара, Саратов, Оренбург и Набережные Челны), а также по другим направлениям хирургии», – говорит Армен Мнацаканян из «Медгарда». Аналогичные наблюдения у сети «СМ-Клиника» в столице.

«Причиной ажиотажного спроса на хирургическое лечение наши аналитики называют опасения пациентов по поводу повышения цен на такие услуги или невозможности их оказания из-за отсутствия расходных материалов и оборудования. Наиболее значительный рост спроса на операции произошел в марте-апреле, затем он стабилизировался», – замечает Николай Смыслов.

Именно на хирургическое лечение – амбулаторное и в условиях стационара – выручка «СМ-Клиники» за восемь месяцев 2022 года выросла на 20% (по сравнению с показателем 2021-го). Рост спроса на стоматологические услуги в марте-апреле зафиксировали и в новосибирской сети «Здравица». Гендиректор сети Владимир Сураев связывает этот тренд с желанием пациентов «реализовать имеющиеся на руках средства в ожидании дальнейшего роста цен». «В марте-апреле 2022 года, в связи с обозначившимися кризисными тенденциями во всех сферах российской экономики и паническими настроениями среди населения, спрос на медицинские услуги возрос в части ДМС и по всем видам стоматологических услуг – люди в связи с нестабильной ситуацией поспешили воспользоваться возможностями позаботиться о здоровье, пока таковые есть. По тем же причинам, по моим наблюдениям, выросло число плановых хирургических операций», – констатирует генеральный директор сети «Будь здоров» Филипп Миронович.

Повлияло и восстановление спроса после пандемии – во всяком случае на вспомогательные репродуктивные технологии. «Мы видим постепенное восстановление потока пациентов и реализацию отложенного спроса на проведение ЭКО после пандемии COVID-19: в первом полугодии 2022 года количество циклов ЭКО увеличилось на 18% в московских госпиталях и на 22% – в амбулаторных клиниках в Москве и Московском регионе», – отмечал генеральный директор ГК «Мать и дитя» Марк Курцер.

Однако этот эффект, особенно в сравнении с 2021 годом, в конечном счете может быть нивелирован сокращением спроса на диагностику COVID-19, служившую драйвером в 2021-м. В нынешнем году это направление, прямо скажем, просело. Снижение пациентопотока варьируется в зависимости от профиля и условий оказания медпомощи – от 4% до 30%. «В нынешнем году падение потребления медуслуг по разным каналам связано с объективным отказом от «ковидных» услуг – ПЦР-тестирования, выявления антител, КТ, лечения в стационаре и консультаций перед вакцинацией. А специализированная медпомощь, напротив, росла. Отдельный значимый рост показывали услуги психологов. По-прежнему востребована медпомощь при осложнениях COVID-19 и постковидных синдромах в кардиологии, гастроэнтерологии, пульмонологии», – комментирует Мария Коломенцева, экс-гендиректор сети клиник «Ниармедик».

С ней согласен Владимир Сураев из «Здравицы»: «Объективно «омикрон», а впоследствии «кентавр», как субвариант «омикрон»-штамма, несмотря на свою заразность, все-таки менее опасны в плане патогенеза, чем исходный штамм. По этой причине многие пациенты предпочитают лечиться самостоятельно. На фоне обострения внешнеполитической ситуации страсти вокруг пандемии несколько поутихли, что не могло не сказаться на поведении населения. На фоне нового стресса исчез уже привычный «коронавирусный» страх, а вместе с ним и потребность при первых симптомах сразу обращаться к терапевту».

ОТ АЖИОТАЖА ДО АРБИТРАЖА

Санкции и контрсанкции сказались еще и на каналах продвижения для частных клиник, а также на стоимости привлечения пациентов. Каналов теперь ощутимо меньше, а те, что остались («ВКонтакте», «Одноклассники», Telegram), в предыдущие годы либо не интересовали игроков рынка, либо использовались по остаточному принципу – «остаточному» по сравнению с digital-инструментами (баннеры, радио, реклама в печатных СМИ). «С исчезновением таргетированной рекламы в Инстаграм [принадлежит Meta, признана экстремистской организацией и запрещена в РФ] и приостановкой продажи и показов рекламы в Google, бизнес вынужден уходить в другие рекламные сети, чтобы получать лиды. Сейчас практически единственными рекламными площадками остались «ВКонтакте» и «Яндекс». Количество конкурентов увеличилось в разы, а цены на аукционах рекламных площадок растут с каждым месяцем. Достичь стоимости перехода, которая была два-три года назад, практически невозможно», – считает Владимир Сураев.

В «Медгарде» добавляют, что в Google все-таки осталась возможность продвигаться по SEO. «Именно этим мы активно сейчас занимаемся, траты на «Яндекс» практически не увеличили. Карты, агрегаторы, соцсети и работа с внутренним потоком пациентов не отменяют нашего присутствия и в офлайн-каналах», – говорит Армен Мнацаканян. С его оценкой созвучна позиция Ольги Берестовой из «ДНК-Клиники», отмечающей перераспределение между онлайн- и офлайн-каналами: «Мы увеличили количество рекламных щитов, радиорекламы и рекламы на экранах города. Увеличили количество и качество e-mail рассылок. Сделали упор на event-маркетинг и в летний период реализовали сразу три проекта для привлечения первичных пациентов, а также реактивации базы вторичных и потерянных».

Делать прогнозы в нынешних условиях непросто, но обозначить несколько ближайших перспектив возможно. Пессимистичный сценарий роста выручки в среднем по частным клиникам по итогам 2022 года – на уровне 10%. Оптимистичный – 15–18%. Позитива в этом смысле могла бы прибавить неэластичность спроса на медуслуги и общая инерционность системы. Как быстро и как фатально это будет меняться? Основные потребители платных медуслуг, по критериям Росстата, – население с уровнем дохода более 90 тысяч рублей в месяц. Достоверных данных о том, что происходит с этой социальной группой, нет. В целом же ожидания Минфина таковы: по итогам 2022 года – снижение реальных располагаемых доходов населения на 2,2%, а в 2023-м – рост на 1,6%. Для сравнения: в 2021 году отмечался рост этого показателя на 3%.

Респонденты Vademecum, впрочем, иллюзиями насчет динамики спроса на медуслуги в следующем году себя не тешат. «Пациенты будут отказываться от всего, что им кажется второстепенным. В том числе это касается частных клиник. То есть 2023 год станет годом борьбы за лояльность пациента, за его убежденность, что предложенные клиникой услуги действительно ему нужны. Я думаю, что мы будем наблюдать либо стагнацию, либо падение средних чеков в платежах физических лиц. Основной целью, повторю, станет удержание пациента. Соответственно, фокус внимания будет на технологии удержания пациента: качество работы врачей, сервиса и обслуживания. И наша стратегия в том числе будет сосредоточена на этом направлении», – отмечает Филипп Миронович из «Будь здоров».

Мария Коломенцева считает, что постепенное снижение локального спроса возможно уже сейчас – люди захотят сберечь средства, поскольку не смогут прогнозировать свое будущее:

«Эта тенденция, однако, не будет долгосрочной. На фоне стресса у людей будут сильнее проявляться патологии – сердечно-сосудистой системы, ЖКТ и другие. Так что обращаться за медпомощью будут, даже в такой сложной ситуации, как сейчас, – в среднесрочной перспективе значимого снижения спроса не ожидается».

«Важный нюанс в потребительском поведении: шок – явление сиюминутное, для того чтобы эффект от него был значимым, стресс должен усиливаться. В противном случае люди довольно быстро возвращаются к привычному потреблению, а при падении дохода быстрее откажутся от общепита, чем от медпомощи», – полагает Коломенцева.

Система ОМС для частных клиник не является стабильным каналом поступления выручки и, судя по всему, в среднесрочной перспективе таковым и не станет, что подтверждается курсом на ужесточение маршрутизации и правил распределения объемов. Минздрав уже предложил ввести еще один критерий регулирования этого процесса – учитывать, кроме мощностей клиник, результаты контроля страховых медорганизаций и территориальных фондов ОМС. А необходимость финансирования здравоохранения на новых территориях станет еще одним фактором не в пользу частников, желающих поработать в системе ОМС.

Концессиям также развернуться не удалось: с позиции федерального Минздрава передача медицинской инфраструктуры в управление частному партнеру – слишком рискованное мероприятие. Да и надзорным органам тема не нравится. Пример – концессионное соглашение на строительство онкоцентра в Перми. Первая в своем роде сделка структурировалась больше года и в итоге состоялась – планировалось построить объект на 570 коек за 17,7 млрд рублей. Но уже подписанный «МедИнвестГрупп» и краевым правительством документ вдруг вызвал вопросы со стороны местной прокуратуры, которая сейчас пытается через Пермский арбитраж признать соглашение ничтожным.