«Чехов никогда не острит. Юмор — не в каламбурах, которых нет, вообще не в словах, которые сплошь нейтральны, не в нарочито комических ситуациях, которые опять же отсутствуют. Чехов смотрит, как люди нечто изображают из себя... Чеховский юмор в соотношении между тем, как люди живут, и тем, что они себе при этом представляют», — рассуждает публицист Дмитрий Быков в статье о творчестве писателя, врача и гуманиста. Нет нужды шутить, если вокруг все и так смешно. В этом отношении регулярный рейтинг Vademecum «ТОП200 аптечных сетей России» — продукт юмористический помимо нашей воли. Что мы можем поделать, если столь многие наши герои, подобно чеховским, «делают смешные и пошлые глупости» (определение Быкова) с одной лишь целью — самоутвердиться в собственных и чужих глазах. Но помогает ли это аптечным сетям укрепиться на рынке?

ЗА ДОЛГОМ ДО ОПИСЫВАЕМЫХ

Игрокам фармритейла по-прежнему важнее казаться, чем быть. Потому что «быть» — это очень трудно. Особенно когда у тебя за душой, если поскрести, ничего нет — точки в аренде, товар отпущен в кредит, а удельный вес купеческого слова стремится к нулю. Рынок отношений себя исчерпал, но и время рынка качества, когда контрагенты профессионально оценивают риски, еще не настало. А потому и градус пошлости, и градус забавности сейчас особенно зашкаливают.

Способы самоутверждения игроки внутри и около рейтинга практикуют самые разнообразные. Чаще всего владельцы некоторых компаний, попавших в выборку ТОП250 нашего геомаркетингового сервиса «VM-Навигатор», в надежде на восхищение партнеров и зависть конкурентов пытались нарисовать себе сверхъестественные показатели прироста выручки. К счастью, искушенных лгунов не так много, и после вежливых просьб и демонстрации наших собственных расчетов многие соглашались дать корректную цифру или согласиться с нашей.

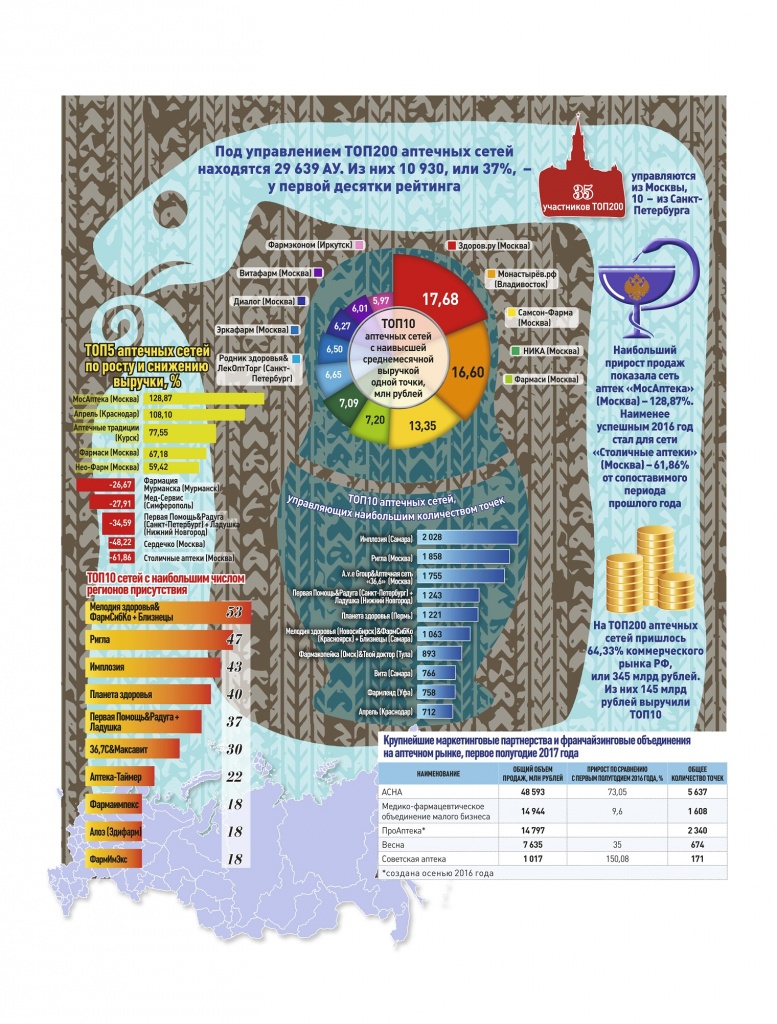

Кликните по картинке, чтобы увеличить

Но один участник рынка избрал не столь тривиальный способ потешить и уважить себя. В самый разгар работы над полугодовым рейтингом аптечных сетей, а именно 26 июля, редакция Vademecum шумно обсуждала крохотное рекламное сообщение, опубликованное на 10-й полосе свежего выпуска газеты «Коммерсантъ». Текст объявления был такой: «Организация приобретет долги (уступки, требования) ООО „Издательский дом ФФ Медиа“...» И далее ИНН нашего издательского дома и номер телефона, по которому следует обращаться нашим кредиторам.

На объявление нам указали коллеги из «Коммерсанта» (сами бы мы не разглядели), которые не на шутку обеспокоились нашим благополучием. Ведь ясно же, что «организация» совсем не похожа на доброго бескорыстного друга ИД «ФФ Медиа» и вовсе не жаждет погасить его обязательства. А, по-видимому, хочет, приобретя с дисконтом какой-нибудь должок, инициировать против нас процедуру банкротства и, как следствие, закрытие вашего любимого журнала Vademecum. Нам наша будущность рисовалась не столь мрачными красками. Мы все взвесили, уточнили, кто грозно именует себя «организацией», вновь оценили риски и — пришли к выводу, что история эта исключительно смешная.

В авторе инициативы мы угадали уважаемого новосибирского предпринимателя. До сих пор, правда, остается загадкой, чем мы ему так насолили, раз он не захотел более мириться с нашим существованием на земле и в информационном пространстве. Но не будем блуждать в потемках чужой души, а лучше поспешим дать высокую оценку финансовых возможностей нашего новосибирского оппонента. То есть в теории он мог легко с нами расправиться, будь мы, например, розничной фармкомпанией, живущей в системе товарного кредита. Но это как раз не про нас.

Прошло два месяца, а арбитражный управляющий так и не уселся по-хозяйски в директорское кресло нашего ИД и не разогнал редакцию Vademecum. Видимо, наши будничные контрагенты — скромные поставщики канцелярских товаров, программного обеспечения, картриджей для принтеров и воды для кулеров — не имеют к нашей компании категоричных претензий. Так что драмы, характерной для рейдерского захвата, не вышло. Может быть, не стоило скупиться и дать объявление в «Коммерсанте» более крупного формата? Эффект был бы, боимся, тот же. Зато наши коллеги больше бы заработали в душном и глухом в плане рекламных доходов месяце июле.

В конце концов, наш уважаемый читатель и почитатель из Новосибирска мог бы объединиться с другими недовольными нашей дотошностью и навязчивостью компаниями. Их, поверьте, хватает. У нас сохранилось много занятных записей разговоров с респондентами. «Вы понимаете, что вы делаете? Если не понимаете, обратитесь к юристу, он вам объяснит. Вы хотите подножку подставить!» — упрекнул нас руководитель одной из сетей, замыкающих ТОП200. «Мы натерпелись из-за вас от налоговой проверки — нас два года петрушили, у нас были из-за вас неприятности! — жаловался другой не очень крупный ритейлер. — Они посмотрели на обороты, которые вы выставляете. И решили нас проверить. Два года над нами издевались, на днях все закончилось. Не надо нас включать в рейтинг. Мы не хотим этого. У нас нет ни амбиций, ничего. Мы живем себе — хлеб жуем».

Но нас все же радует то, что и число тех, кто понимает, что рейтинг Vademecum остается одним из немногих ориентиров для главных доноров развития этой индустрии — фармпроизводителей (наша методология и критерии работы с респондентами им понятны), — растет. «Мой коллега увидел, что в вашем рейтинге оказался ниже сети-конкурента, которую считал бесперспективной, и стал активно открываться, чтобы обогнать ее», — рассказывает директор еще одной региональной сети.

Так или иначе в этом сезоне необходимость диалога с исследователями индустрии признали 112 компаний.

ЗВЕЗДЫ И ПАДАЮЩИЕ

Отраслевые аналитики любят предрекать скорую перекройку и зачистку рынка десятком игроков. Консолидация действительно продвигается заметными темпами, но конца этому процессу, на наш взгляд, не предвидится. В каком количестве и порядке сети уместятся на пьедестале, гадать бессмысленно. Пока ТОП200 напоминает самоналивную бочку — места компаний, ставших жертвами M&A или собственных управленческих ошибок, занимают другие игроки, и выручки даже у замыкающих вторую сотню вполне приличные. Например, в аналогичном рейтинге за первое полугодие 2016 года на 200-й позиции оказалась пензенская сеть «Городские аптеки» с выручкой 175 млн рублей, а у нынешнего «крайнего» в сводной таблице — саранской «Фармации» — продажи за шесть месяцев 2017-го зафиксированы на уровне 178 млн рублей.По сравнению с первым полугодием 2016 года в рейтинг вошла 21 новая сеть. И, кажется, резерва для подпитки рейтинга хватит еще надолго: общая доля рынка 200 сетей дотянула только до 65%. Полгода назад она составляла 60,6%, год назад — 61,4%. Правда, качество жизни многих постоянных участников рейтинга оставляет желать лучшего.

Взглянем на ту же саранскую «Фармацию». Ее полугодовые результаты и позиция в рейтинге были куда симпатичнее — 183-е место против 200-го.

Да и вообще падением выручки в 2017-м сети страдают чаще. Год назад отрицательную динамику продаж демонстрировали 52 участника рейтинга, в этом году — 70. В числе «откатившихся» не только стабильно бедствующие или нестабильно жирующие, но и, к примеру, такой заслуженный представитель индустрии, как Самсон Согоян (минус 2,28%). «Не скрою, это было самое тяжелое лето за 24 года. Максимально упал наш средний чек, уменьшился трафик, — говорит владелец „Самсон-Фармы“. — До этого мы каждый год росли, у нас был самый высокий чек на рынке. Но делать это 24 года подряд невозможно. По-видимому, после периода роста мы вышли на плато. Я не думаю, что наша ситуация уникальна, у многих есть трудности. Я не боюсь в этом признаться, но уверен, что лето было временным испытанием».

Тех, кто смотрит на собственные «просадки» без всякого оптимизма, на рынке тоже хватает. Однако по большому счету именно затруднения в развитии сетей теперь становятся главным драйвером консолидации. Посмотрим на свежие заметные сделки M&A: «Эркафарм» — розничный дивизион группы «Роста»; структуры, близкие к акционерам группы «36,6», — «Фармакор»; «Ригла» — подмосковная «ДОМфарма»; «Фармленд» — татарстанская «36,6»; «Сердце России» — брянский «Мэтр»; «Фармаимпекс» — ижевский «Фармакон»; «Имплозия» — челябинская «Классика». Все приобретения грандов индустрии (в первом полугодии из этого списка была закрыта только сделка по покупке «Мэтра) — сети с отрицательной динамикой выручки. Но вместе купленные компании контролируют 2,7% розничного рынка, что весьма немало, если брать в расчет то, что нынешний лидер рейтинга — «Ригла» — только приближается к доле в 5%.

Скупка теряющих позиции игроков обещает продолжиться с удвоенной силой, тем более что на продажу теперь выставляются далеко не мусорные активы. «Да, это сети, которые добились значительной доли продаж в своих регионах, — рассуждает руководитель розничных продаж Berlin-Chemie/A.Menarini Ярослав Свищенко. — Но они работают по старинке, ничего не меняя, — не обновляют персонал, программное обеспечение, не чистят номенклатуру, у них нет современного категорийного менеджмента. Выполнить условия контракта и прирасти — для них большая проблема. В результате они имеют меньший доступ к деньгам производителя, нежели их межрегиональные конкуренты».

Бывший владелец татарстанской «Республиканской аптечной сети 36,6С» Артур Уразманов, в августе 2017 года продавший свой бизнес структурам Олега Мурова, основного бенефициара башкирской сети «Фармленд», уверен, что для желающих выйти из бизнеса региональных игроков сейчас удачный момент - пока есть спрос. Потом может стать поздно, предупреждает он в своем интервью Vademecum.

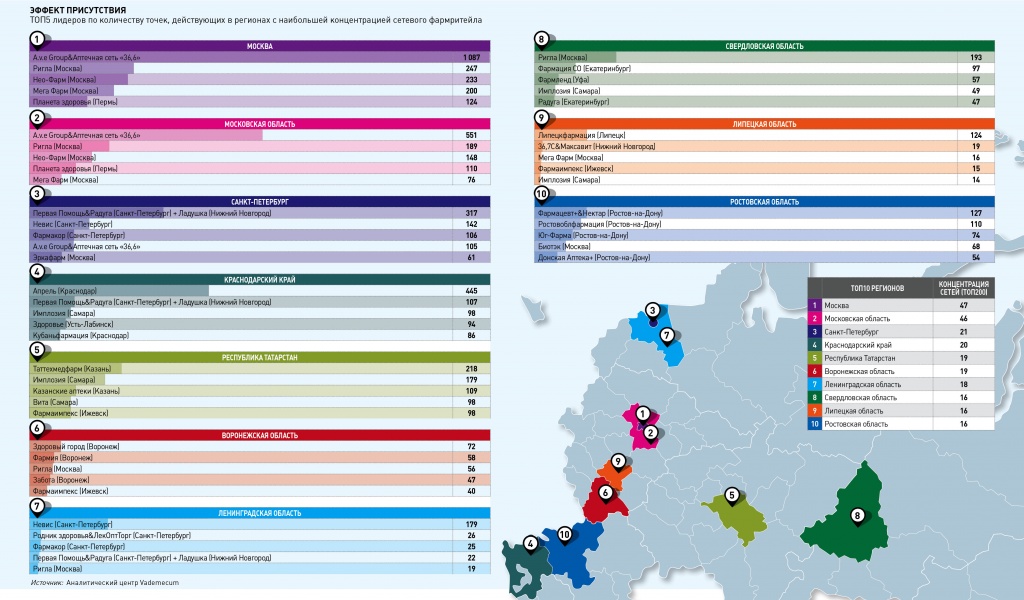

Кликните по картинке, чтобы увеличить

По свидетельству участников рынка, пул претендентов на более-менее стоящие активы в самых разных регионах России уже устоялся. Курс на поглощение поддерживают «Фармленд», «Фармаимпекс», «Имплозия» и «Апрель». Последняя сеть, хоть и не успела кого-либо поглотить, шуму вокруг себя наделала много. Все лето рынок обсуждал ее неудачную попытку купить ижевскую сеть «Фармакон&Клюква», а точнее, якобы эксцентрический подход к дью дилидженс владельца «Апреля» Вадима Анисимова: довольно быстро деятельное изучение актива, по словам собеседников Vademecum, близких к переговорам, стало напоминать захват компании, что не на шутку напугало собственника.

«Фармакон» энергичный Анисимов в итоге, как мы знаем, упустил, но быстро распространяющиеся слухи о способах его самоутверждения в процессе переговоров дело свое сделали — молва превратила некогда скромного краснодарского предпринимателя в одиозного отраслевого персонажа. Отдадим должное Анисимову, он и сам немало вкладывает в новый образ, открыто декларируя захватнические планы. Сейчас, по его словам, сеть готовится к выходу еще в 12 новых регионов: Ивановскую, Калужскую, Нижегородскую, Пензенскую, Рязанскую, Смоленскую, Тульскую, Ульяновскую, Ярославскую, Самарскую, Владимирскую области и Татарстан. «Если будут выгодные предложения, мы не упустим возможности купить аптечные сети, хотя слияние — не основная наша задача», — подтверждает Анисимов.

ДОБИТЫЕ УКЛАДОМ

Анисимова теперь упрекают в заимствовании худших конкурентных практик, некоторые из них смешно описывает владелец курской сети «Аптечные традиции» Дмитрий Руцкой. И многие даже забывают, что не сам Анисимов их придумал. А ведь те, кто придумал, продолжают жить и работать в том же духе, то есть применяют уже не раз скомпрометированные способы самоутверждения.

Взглянем опять же на «36,6», которую в редакционной колонке уже успел резонно пожурить заместитель главного редактора Vademecum и видный миноритарный акционер этого ПАО Роман Кутузов. То, что питерский «Фармакор» «36,6» купила не на себя, а на члена своего совета директоров Аркадия Зятковского, мало кого удивило. Кредиторы, кажется, привыкли безвольно опускать руки после того, как эта структура или ее доверенные лица в очередной раз подбирают с рынка компанию с плохими долгами. Впрочем, может, еще не время бить в колокола. «Фармакор» не раздроблен на отдельные юрлица и не обанкрочен в далеком от родного Питера регионе.

Гораздо больше рынок волнует, как разыграется сюжет с урегулированием долга челябинской «Классики». Гигантская «Имплозия», предпочитавшая развиваться органическим путем, покупает крупный региональный актив чуть ли не впервые. И платить по чужим долгам, по всей видимости, не собирается.

Естественно, покупка была осуществлена по замысловатой схеме. А как иначе, если никакой «Имплозии» (в юридическом плане эта аптечная сеть — облако из нескольких сотен никак друг с другом не связанных ООО и ИП) не существует? Сделку оформили на нескольких физлиц, а компании, на которых повисли долги «Классики» на общую сумму, оцениваемую участниками рынка в 1 млрд рублей, записали на неизвестного отрасли Вячеслава Штеркеля.

Ситуация выглядит безнадежно. Но дистрибьюторы апеллируют к совести не покупателя, а продавца, то есть к структурам уральского предпринимателя Олега Колесникова. Например, то, что переговоры об урегулировании долга ведутся именно с последними, подтверждают в «Протеке» (общий долг «Классики» перед дистрибьютором составляет 77 млн рублей). «Ситуация, при которой компания покупает сеть, а ее долги при этом старается не выплачивать, становится на рынке стандартной, — подтверждает руководитель другой крупной дистрибьюторской компании. — А неплатежеспособность сетей уже стала общей проблемой. Многие не пытаются открывать рентабельные аптеки. Главное, считают они, чтобы точек было много — тогда можно получить хорошие бонусы от производителей. Пока товарооборот сети растет, все нормально. Как только перестает расти, сеть оказывается неспособной рассчитаться с дистрибьюторами».

Кризис доверия, о котором дистрибьюторы и производители говорили в 2015-2016 годах, к сегодняшнему дню обратился сбоем всей нервной системы рынка. И хотя пять из семи заметных поглощений этого года с участием игроков ТОП200 фармрынок воспринял спокойно, а в отдельных случаях — даже благосклонно, то на любые известия о новых переговорах или слухи о финансовых проблемах сетей поставщики реагируют болезненно. Началось это год назад, когда отрасль грубо разыграли, вбросив инсинуацию о скорой продаже дистрибьюторских и розничных активов группы «Роста» Давида Паникашвили структурам «36,6». Но теперь, когда эта интрига вполне внятно разрешилась, многие считают прошлогодний пошловатый сюжет началом нового витка эволюции, стартом того самого перехода от рынка отношений к рынку качества, о котором мы говорили в начале. Консолидация неминуемо вынесет наверх тех, кто предпочтет эмоциям расчет. Но это неточно.

ТОП200 аптечных сетей по итогам первого полугодия 2017 года

*из показателей выручки исключены: отпуск ЛС по программам ЛЛО; продажи франчайзинговых аптек; продажи независимых аптечных сетей и частных аптечных учреждений, входящих в альянсы ритейлеров

**показатель «Фармаси» учитывает работу 47 АУ на начало периода, 37 АУ – с мая, 4 АУ – на конец периода; в конце июня 32 АУ со среднемесячным оборотом более 8 млн рублей перешли к «A.v.e Group&Аптечная сеть «36,6» (Москва)

***новая структура, которая относится к группе «36,6»

****сеть входит в АСНА