Вопреки пессимистичным прогнозам Минпромторга, пророчившего рынку госзаказа медизделий падение на 10%, сегмент не просто сохранил объем выдающегося «ковидного» 2020 года, но за счет перевода части «экстренных» закупок в разряд рутинных в 2021-м как раз на 10% подрос – до 671 млрд рублей. На второй год пандемии пришелся дебют ряда дистрибьюторов, которые в момент жесткого испытания индустрии на прочность смогли обеспечить потребности заказчиков и завоевать их доверие, а следовательно, занять определенные ниши. И хотя отдельным, чрезмерно предприимчивым игрокам пришлось заплатить за скорый коммерческий успех уголовными делами, спрос на навыки в добыче дефицитного товара сохранился как тренд и в 2022 году, что предрекает новые пертурбации – и на рынке медтехники, и в когорте наиболее успешных поставщиков.

Прошлый, составленный по итогам 2020 года рейтинг в силу чрезвычайных обстоятельств – пандемии COVID-19 и перевода рынка госзаказа медизделий в режим ручного управления правительством (экстренные бюджетные закупки, назначение «единственных поставщиков», оборудование «ковидариев» и прочее) – безжалостно перетасовал колоду «золотой» сотни-2019. Казалось, следующий год должен восстановить традиции – смыть большинство случайных игроков и вернуть на прежние позиции старожилов рейтинга, выработавших иммунитет против внезапных катаклизмов. Единственное, что внушало опасения – вероятность падения общего объема госзакупок МИ, вполне логичного после сдувания спекулятивного пузыря на рынке аппаратов ИВЛ, медицинских масок и лабораторного пластика. Но эта тревога была напрасной – как показало проведенное Аналитическим центром Vademecum исследование поставок 2021 года, новые штаммы COVID-19, подстегивающие заболеваемость, а следом тестирование, провалиться рынку не позволили (подробнее о номенклатуре закупок и методологии исследования – в инфографике).

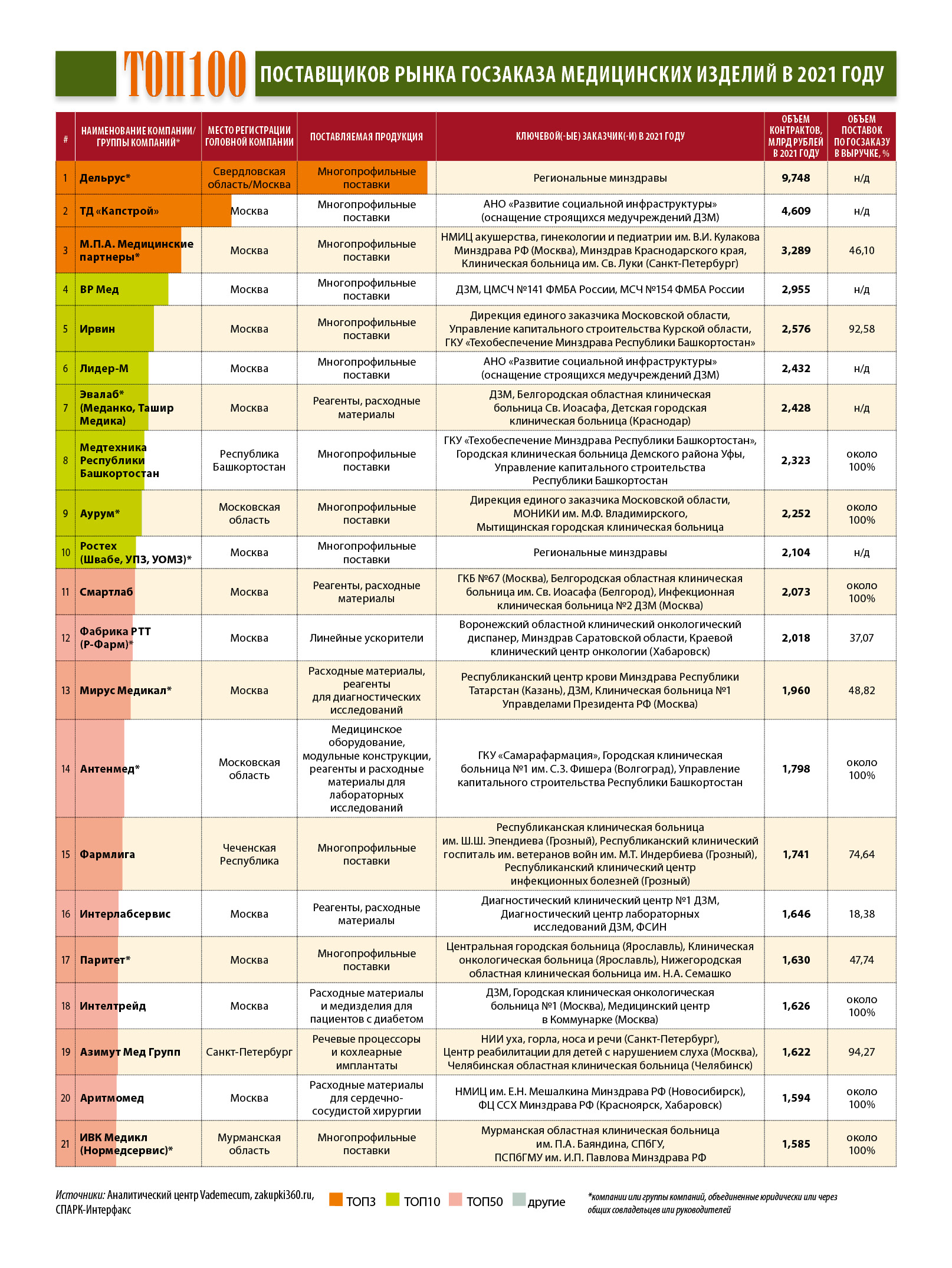

Да, объем экстренных закупок, в том числе для оказания медпомощи в режиме повышенной готовности, год к году сократился – по данным Минфина, до 247 млрд рублей (против 343 млрд рублей в 2020-м). Но если суммировать этот показатель со стоимостным объемом рутинных поставок, разыгранных через конкурсные процедуры, то вырисовывается иная картина: рынок продемонстрировал рост – с 599 млрд рублей в 2020 году до 671 млрд рублей в 2021-м. Поднялась и цена входного билета в ТОП100 – до 602 млн рублей, что в полтора раза больше показателя двухлетней давности.

МИСТИКА МОМЕНТА

Расклад вышел весьма интересный. После нескольких лет «прозябания» на вторых-третьих позициях нынешний рейтинг возглавили структуры ГК «Дельрус» Юлая Магадеева, Людмилы и Максима Гузовских – с выдающимся на фоне доковидных, но скромным, по сравнению с результатами 2020 года (19,243 млрд), показателем в 9,748 млрд рублей. В «Дельрусе» причины столь драматичного падения оборотов Vademecum предпочли не раскрывать, пояснив лишь, что традиционно не комментируют тему дистрибуции медоборудования.

Скачать рейтинг в формате pdf

Скорректировала пандемия и позиции поставщиков, фокусировавшихся на номенклатуре нацпроектов. Например, структура «Р-Фарма» «Фабрика РТТ», локализовавшая линейные ускорители Varian в подмосковной Дубне, в 2020 году за счет мощно стартовавших закупок по оснащению онкодиспансеров обеспечила себе место в первой четверке, но уже спустя год оказалась на 12-й строчке (2,081 млрд рублей). «В 2021 году объем рынка линейных ускорителей в сегменте госзаказа по количеству проданных аппаратов составил 29 единиц, что на 39 установок меньше показателя 2020 года. Вероятная причина такой динамики – перенос закупок на более поздний срок ввиду различных обстоятельств, в частности возникших в регионах из-за COVID-19», – рассказали Vademecum представители «Фабрики РТТ». Объемы поставок в 2022 году в компании пока не комментируют, однако сообщают о намерении сохранить лидирующую позицию на рынке, в том числе за счет поставок новейшего ускорителя Halcyon от Varian, в апреле 2022 года получившего сертификат продукта российского происхождения.

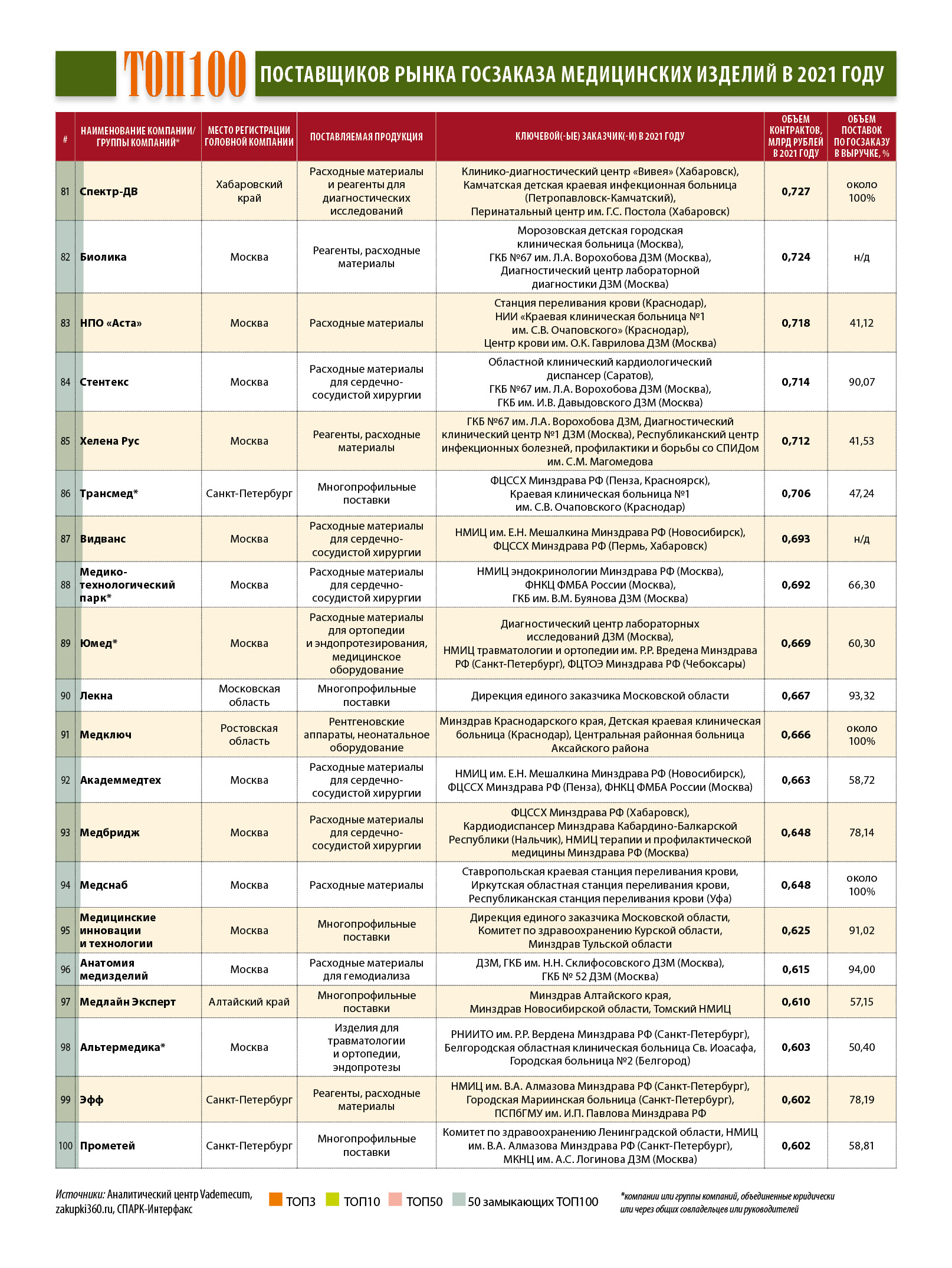

Почистился рейтинг и от единственных поставщиков. Компании ГК «Ростех», которые в 2020 году благодаря особому статусу в сегментах ИВЛ, бактерицидных рециркуляторов и бесконтактных термометров на общую сумму 25,631 млрд рублей возглавили ТОП100, в этот раз, поставляя рутинные МИ из собственного портфеля, опустились на 10-ю строчку (2,104 млрд рублей). После сдачи позиций ГК «Медполимерпром» (оба его бывших топ-менеджера – Джин Спектор и Алексей Борисов – вслед за потерей компанией статуса единственного поставщика медизделий из ПВХ оказались под следствием) и естественного прекращения полномочий «Ростеха» особые полномочия сохранил лишь один участник нынешнего рейтинга компания «Стентекс» (84-я строчка, 0,714 млрд рублей) – бывшее СП ГК «Ренова» Виктора Вексельберга и Medtronic. Стоит заметить, что первоначальный контур этого проекта был нарушен предыдущими антироссийскими санкциями: «Стентекс» вынужденно расстался с ирландско-американской компанией и заключил новый договор с менее «звездным» индийско-немецким партнером – компанией Translumina, локализовав производство ее продуктов и получив в октябре 2021 года сертификаты российского происхождения товаров формы СТ-1. «Выпущенные в «Сколково» стенты и катетеры Translumina, полностью идентичные изготовленным в Хехингене (Германия), в настоящее время отгружаются заказчикам – российским клиникам», – сообщили Vademecum в компании, подтвердив, что медучреждения по-прежнему могут заключить договор на поставку с производителем как с единым поставщиком, согласно распоряжению правительства №855-р от 12 мая 2015 года.

Сохранили рейтинговые позиции компании, сумевшие диверсифицировать продуктовый портфель. В ТОП5 вошли, например, «М.П.А. Медицинские партнеры», активно развивающие не только прямые поставки, сервис, но и комплексные проекты (3-е место, 3,289 млрд рублей), или «Ирвин» (5-я строчка, 2,576 млрд рублей), делающий, впрочем, основную кассу на лекарственных препаратах.

Бенефициарами второго «ковидного» года стали не только завсегдатаи рейтинга, имеющие богатый опыт преодоления кризисов, но и ряд новичков – от поставщиков лабораторных реагентов до коллекционеров «тяжелой» медтехники. Например, в ТОП10 попали операторы комплексного оснащения скоропомощных комплексов Департамента здравоохранения Москвы (ДЗМ) – Торговый дом «Капстрой» (4,609 млрд рублей, 2-я строчка рейтинга) и «Лидер-М» (2,432 млрд рублей, 6-я позиция). Эти компании не участвовали в традиционных конкурсах, размещающихся в ЕИС, не попадая таким образом в фокус оптики Vademecum: поставщики получили контракты через столичное АНО «Развитие социальной инфраструктуры», которое в последние годы, не привлекая излишнего внимания, разыгрывает подряды на оснащение московских медицинских объектов.

Еще один новичок рейтинга – VR MED, выросшая из медицинского подразделения крупной логистической компании. Во время пандемии VR по воле случая получила заказ на поставку из КНР 7 тысяч медицинских кроватей для временных ковидных госпиталей. Успешно справившись с этой задачей, компания наладила поставки СИЗ – костюмов инфекционистов. Открывшаяся медицинская ниша привлекла внимание учредителей логистического оператора, так у компании появилось специализированное подразделение – VR MED, возглавить которое пригласили экс-директора «К+31» и «Медси» Якова Гительмана, долгое время работавшего замглавы ГБУЗ «Медпроект» ДЗМ. По совпадению, компания в сжатые сроки стала одним из крупнейших поставщиков именно столичного Депздрава (2,955 млрд рублей, 4-я строчка). Впрочем, VR MED не зацикливается на Москве, планомерно расширяя географию поставок и наращивая масштаб проектов. «У нас действительно немаленькая страна, поэтому нужны определенные инфраструктурные возможности, чтобы подобного рода проекты реализовывать, – делится секретами успеха гендиректор VR MED Яков Гительман. – Много дистрибьюторов, которые, может быть, даже могут выиграть по тем или иным причинам, они имеют контакты и с дилерами, и с производителями, но не могут финансово обеспечить подобного рода проекты. А у нас очень мощное финансовое плечо за счет банка-партнера».

ПОСЕДЕЛИ НА ДОРОЖКУ

Впрочем, далеко не все мастера «ковидного» спурта остались на дистанции. Так, например, в июне 2022 года в Челябинске была задержана Елена Селищева, совладелица холдинга, объединяющего компании «Медсервис-регион», «Медпроект-Зауралье» и «Регион Сервис» (76-я строчка в 2020 году). По версии следствия, она участвовала в схеме по хищению 85 млн рублей при закупках Минздравом Челябинской области четырех компьютерных томографов Optima CT540 как раз во время острой фазы пандемии – с апреля по декабрь 2020 года. Оборудование приобреталось по цене 46,5–47 млн рублей, притом что средняя цена таких аппаратов на допандемийном рынке колебалась в диапазоне 30–35 млн рублей. Свою вину предпринимательница не признала и до августа 2022 года была помещена в СИЗО.

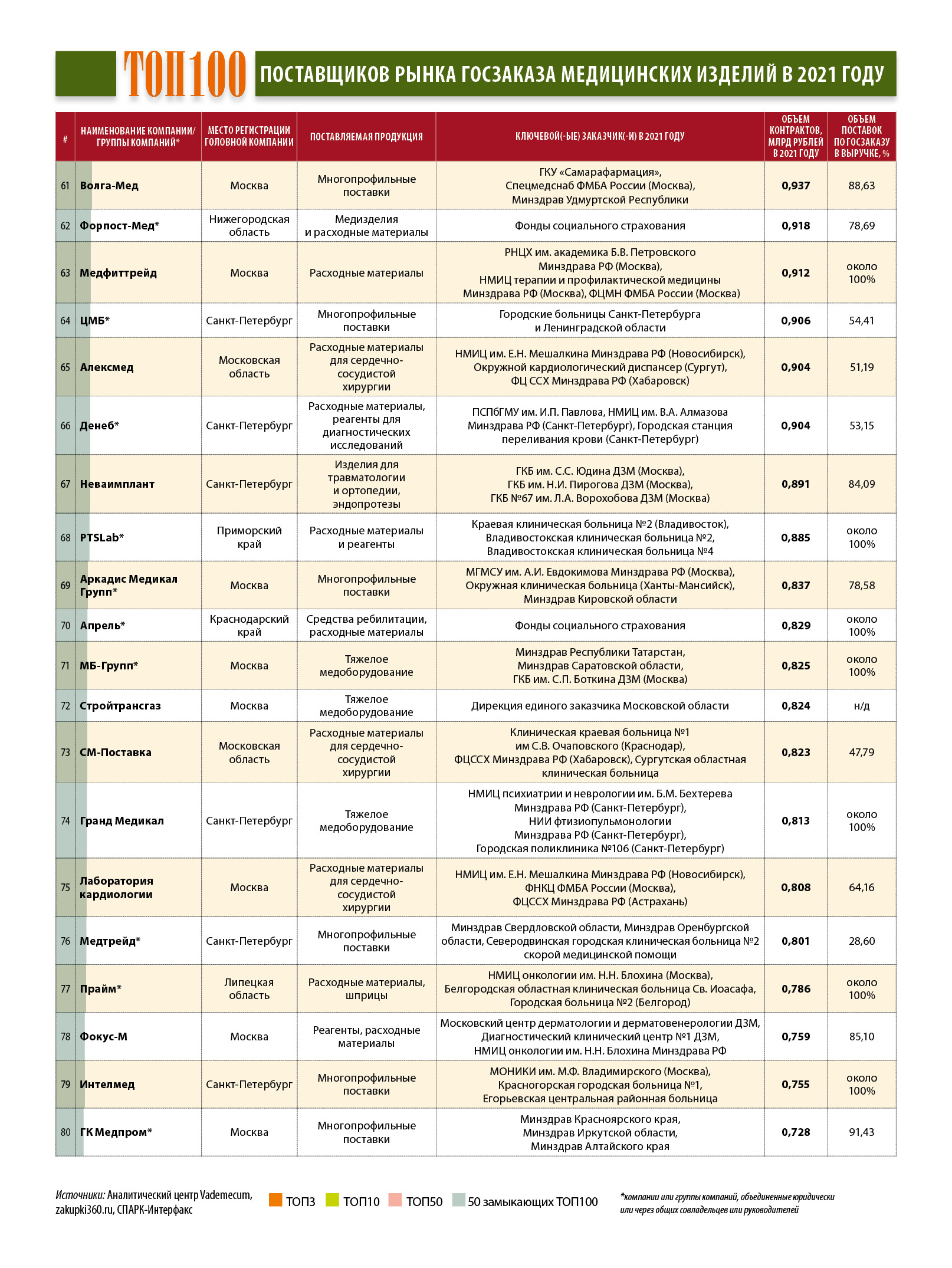

В отличие от нее, совладелец ГК «Медтрейд» Павел Рогач, подозреваемый в попытке дать взятку подчиненному министра контрактной системы Пермского края за покровительство при поставках в регион медоборудования, свою вину признал и получил пять лет колонии условно, а его компания, несмотря на значимое падение (с 11-й на 76-ю строчку, 0,801 млрд рублей), все же сохранила прописку в рейтинге. Этот криминальный кейс, на наш вкус, заслуживает чуть более детального описания. Как утверждало следствие, сотрудники местного филиала «Медтрейда» договорились с чиновниками о вознаграждении в размере 10% от стоимости закупки за победу на конкурсе по поставке трех передвижных рентгеновских аппаратов на сумму 24 млн рублей, вот только и переговоры, и передача денег прошли под контролем оперативников ФСБ. На судебных слушаниях обнаружились занимательные подробности – например, руководитель отдела регионального развития компании Евгений Кравченко на этапе следствия поведал, что владелец «Медтрейда» «учил, как давать взятки»: «10% – это средний уровень. <…> Говорил, что надо завуалировать – «10% вернуть в водоем». Ссылался на общение с министром здравоохранения одного из регионов», – приводило показания подельника Рогача РБК. Дела явно не будут последними – попав в СИЗО, предприниматель помог следствию, дав показания по ряду заключенных в регионе в 2020-2021 годах контрактов на покупку рентгеновских аппаратов, но уже с другими поставщиками. Местные СМИ утверждают, что СКР, в частности, проверяет два договора на сумму около 400 млн и 70 млн рублей, а среди крупнейших исполнителей контрактов называют «Фармстав», «ДГМ-Урал» и даже «Ньюмедтех» (36-я строчка, 1,257 млрд рублей). Следователи уже возбудили уголовное дело по факту мошенничества, правда, фигурантов пока не называли.

НИ ГАДАТЬ НИ ВЗЯТЬ

Нынешние попытки оценить перспективы рынка по итогам 2022 года будут походить на прогнозы двухлетней давности по поводу результатов непредсказуемого «ковидного» сезона. С одной стороны, как отмечают опрошенные Vademecum поставщики МИ, отказ крупнейших логистических компаний от работы с Россией и жесткие ограничения в банковской сфере едва ли отразились на дистрибуции: медтехника в санкционный контур изначально не входила, а в июле 2022 года Минфин США дополнительно сделал исключение из санкций и для финансовых расчетов при сделках по лекарствам и медизделиям. Логистика, ставшая в первые недели весны зоной неопределенности и тревог по поводу будущих поставок, восстановилась по новым и старым коридорам, пусть отгрузка занимает немного больше времени и стоит немного дороже. Стоимость медтехники, резко выросшая на скачке курса, тоже вернулась к показателям предыдущего года, а в некоторых случаях даже обновила прежние минимальные значения. Правда, некоторые из зарубежных мейджоров предпочитают рассчитываться по внутреннему курсу, превышающему котировки ЦБ. По оценкам участников рынка, 95–97% номенклатуры остается доступной для заказа. Отдельные критически важные бренды и номенклатурные позиции, бывало, пропадали с рынка, но затем возвращались. Например, после приостановки отгрузок рентгеновской пленки весной 2022 года Минпромторг, по информации Vademecum, предупредил заинтересованных операторов о возможности включения пленки в перечень параллельного импорта, а вскоре и Sony, и Agfa решили возобновить поставки в РФ. Единичные и пока локальные провалы рынка связаны, как правило, со специфическими позициями, например, c технологией ImmunoCAP для диагностики аллергии от Thermo Fisher Scientific.

Риск дефектуры некоторых медизделий, особенно для уникальной диагностики, сохраняется, подтверждает коммерческий директор дистрибьютора и производителя лабораторного оборудования и реагентов «Биовитрум» Татьяна Зимарина, поэтому дистрибьюторы стараются диверсифицировать пул контрагентов: «Мы расширяем наш портфель за счет продуктов от новых поставщиков из разных стран. В прошедшие месяцы мы сосредоточились на поиске, тестировании продукции на качество, и сейчас уже подписаны первые контракты».

Тяжелее ситуация на рынке комплектующих: часть медтехники содержит в себе микросхемы или компоненты, которые могут трактоваться как системы двойного назначения. Отдельные виды оборудования попали во временный стоп-лист для поставки российским поставщикам – среди них, например, некоторые модели видеомониторов, говорит Станислав Казак, руководитель направления продаж «Медиа Сервис АБВ» (51-я строчка, 1,071 млрд рублей). Вторичные санкции могут коснуться и КТ – большинство томографов, даже поставляемых из дружественных стран, например, из Китая, оборудуются американскими рентгеновскими трубками Dunlee, и в случае директивного запрета со стороны США их ввоз станет невозможным. «Китайские производители трубок есть – например, Varex, но они пока слабее», – констатирует Эльдар Кожемов, владелец ГК «СМ-Лабсервис», специализирующейся на поставках КТ и МРТ от китайской Anke. Примеры с комплектующими уже сказываются на оказании медпомощи – так, Siemens, дожидаясь разрешения на экспортную лицензию от регуляторов, включая немецкий BAFA, не мог на протяжении нескольких месяцев ввезти в Россию запчасти для ремонта МРТ, установленного в Волгоградской больнице №25.

По состоянию на середину лета 2022 года зарубежные мейджоры рапортуют, что все санкционные трудности преодолены. «Для выполнения нашей миссии – оказания помощи пациентам по всему миру, в том числе и в России, GE Healthcare ведет активную работу на регулярной основе, направленную на выявление и снижение рисков в цепочках поставок и логистике. Продукция GE Healthcare имеет критическое значение для поддержки систем здравоохранения, и мы намерены продолжать работать в этом направлении, – сообщили Vademecum представители компании, подчеркнув, что намерены вести деятельность в России «с соблюдением норм применимого законодательства».

В то же время в практике последних пяти месяцев встречаются примеры того, как санкции становятся оправданием неурядиц, никоим образом с санкционными ограничениями не связанными. Канонический пример – строящийся с 2020 года лечебный корпус Рязанского онкодиспансера стоимостью 5 млрд рублей. «Есть вероятность, что к концу сентября, как запланировано в проекте, новый корпус онкодиспансера не откроется. Поставки части оборудования были сорваны из-за санкций, введенных против России», – объявил врио губернатора Павел Малков на встрече с председателем комитета Госдумы по бюджету и налогам Андреем Макаровым, пообещав привлечь к решению проблемы Росфинмониторинг. Как показал собственный мониторинг Vademecum, часть тендеров действительно не состоялась – например, в марте 2022 года на конкурс по поставке в онкодиспансер видеоэндоскопов на общую сумму 90,9 млн рублей не вышел ни один подрядчик. Но виновниками срыва дедлайна по реализации проекта вполне могут оказаться и другие контрагенты госзаказчика. В сложный переплет, например, попал крупнейший подрядчик проекта – НПФ «Костромская медтехника», в 2021-2022 годах заключившая контракты на 325 млн из 1,4 млрд рублей объявленных конкурсов на поставку техники, включая рентгеновское оборудование, ангиографы и КТ. В июле 2022 года топ-менеджеры компании Андрей Герасимов и Оксана Рыжова получили по пять лет колонии за осуществленную ими весной 2020 года поставку просроченных аппаратов ИВЛ «Фаза 5НР»: коммерсанты смогли сбыть 97 аппаратов структурам депутата Госдумы Григория Аникеева, который подарил некондиционное оборудование владимирским больницам, и договориться о продаже еще 290 аппаратов одному из московских дилеров. Фигуранты, правда, свою вину не признали. Ну а «Костромская медтехника», занимавшая в лучший для себя 2019 год 45-ю строчку рейтинга, в «золотую» сотню по итогам 2021 года не вошла.

ЧАРЫ ПРЕФЕРЕНЦИЙ

В 2022 году чиновникам из Минпромторга и Минздрава стало окончательно ясно, что заточенная на успешное приобретение, но не на уверенную эксплуатацию система закупок медтехники на бюджетные средства «недостаточно эффективна», особенно с учетом того, что доля импорта в обеспечении госзаказа, несмотря на лозунги, остается на уровне 70%. «Переходить нужно на контракты жизненного цикла, переходить на сервисную модель. Это то, чем нам вместе с регулятором, вместе с Минздравом предстоит заниматься, создавая уверенный долгосрочный спрос на глубину в три, пять, семь лет для наших производителей. Только при создании такого спроса возможно планировать серьезные инвестиции в собственное развитие, производственные мощности, НИОКРы и так далее», – обрисовал планы на будущее замглавы Минпромторга Василий Шпак.

На фоне обещаний «твердого» госзаказа часть дистрибьюторов действительно начали реинвестировать заработанное в локализацию производства – в первую очередь это коснулось коронавирусной номенклатуры и изделий для первичного звена. Например, «Имбиан Лаб» вложил 400 млн рублей в производство на площадке ОЭЗ «Технополис «Москва» планшетных тестов на инфекционные заболевания. Выходцы из компаний – дистрибьюторов медтехники еще в 2021 году взялись за локализацию УЗИ Mindray в Дубне, а в 2022 году замахнулись на строительство завода по производству КТ, УЗИ, рентгеновского оборудования в Тульской области с инвестициями в 1,5 млрд рублей. Готовится к «приземлению» производства в России и «Р-Фарм», развивающий СП с Canon Medical Systems, и китайский Anke, и VR MED.

Понятно, что даже самые убежденные локализаторы из-за отсутствия в стране полноценной компонентной базы сталкиваются с трудностями. «Со II квартала 2022 года произошли изменения в логистической цепочке поставок компонентов для производства линейных ускорителей», – признают в «Фабрике РТТ», локализующей американские ускорители Varian. Но тут же заверяют: «В новых условиях наше предприятие смогло наладить логистику и нацелено на выполнение своих обязательств по заключенным контрактам».

Рассчитывают локализаторы и на дополнительные преференции со стороны государства. «Инженеры-конструкторы компании разрабатывают новые модели оборудования, которые в будущем могут полностью заместить импортные аналоги. Но в ускоренные сроки без господдержки такие проекты трудно вывести на рынок, – говорит Татьяна Зимарина из «Биовитрума». – Требуется и существенная реформа в регистрации, предусматривающая сокращение сроков регистрационных процедур, и финансовая поддержка со стороны государства на проведение клинических и технических испытаний».

Внедрение в практику контрактов жизненного цикла (КЖЦ) тоже пока идет со скрипом. В 2021 году на рынке лизинга медтехники появился только один новый крупный игрок – «Р-Фарм Медицинские системы», общий объем сегмента с 2019 года едва дотянул до 11 млрд рублей. А единственным серьезным опытом КЖЦ остается проект ГАУ «Гормедтехника», заключившего в 2019–2021 годах контракты на приобретение 3,6 тысячи единиц оборудования. Только за 2020 год общая сумма контрактов по КЖЦ превысила 54 млрд рублей. Однако заложенные в модель экономические параметры – от стоимости оборудования и запчастей до ключевой ставки – претерпели существенные изменения. Представители участвующих в поставках по КЖЦ GE и «Р-Фарм» возможную коррекцию контрактов предпочли не комментировать. «Мы поддерживаем постоянный диалог с ГАУ «Гормедтехника» и медучреждениями, чтобы найти взаимоприемлемые решения, учитывая высокий спрос по ряду линеек оборудования в мире после окончания пандемии. Все вопросы решаются в рабочем порядке», – заверили Vademecum в Siemens Healthineers.

Еще одно направление, сохраняющее актуальность, – проекты государственно-частного партнерства, позволяющие получить дополнительную маржу за счет сосредоточения в руках одного подрядчика проектирования, строительства и оснащения. «Но ГЧП – это единственный способ, когда удается медучреждение сделать от начала до конца, что позволяет создать передовое и высокотехнологичное современное медицинское учреждение, в чем мы, как ответственный и профессиональный участник рынка, очень заинтересованы», – поясняет интерес к формату гендиректор VR MED Яков Гительман. Но и здесь со случившимся в 2021 году удорожанием строительных материалов и финансовыми трудностями, которые традиционно испытывают регионы, все не так радужно, замечают операторы ГЧП. Исправить ситуацию могут федеральные субсидии – Минздрав РФ весной 2022 года подготовил поправки, позволяющие софинансировать из федерального бюджета капитальные гранты регионов на инфраструктуру для программы модернизации первичного звена.

В целом же, при условии присутствия основных брендов, серьезные изменения в балансе рынка возможны лишь, например, из-за переориентирования госзакупщиков на медоборудование из дружественных стран – КНР, Турции и государств Юго-Восточной Азии. Например, в случае участия в процессе таких заказчиков, как Росгвардия или Минобороны. Объемы закупок, произведенных «силовиками» за последние два года, были впечатляющими – около 10 млрд рублей, пришедшихся на приобретение коронавирусной номенклатуры и возведение ковидных госпиталей. Правда, поставки оборудования на эти объекты, как правило, обеспечивал отдельный круг проверенных компаний.