Рынок коммерческих медуслуг, растущий не менее чем на 15% в год и оцениваемый сегодня в $20 млрд, демонстрирует новый уровень зрелости. В мединдустрию, до сих пор малопонятную большинству инвесторов, начали стекаться капиталы. По данным VM, в 2015 году инвестфонды и отдельные предприниматели объявили о планах вложить в коммерческие клиники в общей сложности около $300 млн, а совокупный объем только официально объявленных на рынке медуслуг сделок M&A подтянулся к отметке $100 млн.

Сторонние инвесторы начали присматриваться к частной медицине еще в начале «нулевых», несмотря на то что объем рынка коммерческих медуслуг в России тогда, по разным оценкам, не превышал и $2 млрд в год. Первый всплеск интереса во многом спровоцировала активность основателя холдинга АФК «Система» Владимира Евтушенкова: созданная им сеть «Медси» быстро выбилась в лидеры рынка за счет экспансии в регионы и развития клиник разного формата. По словам участников рынка, именно успех «Медси» заставил Baring Vostok Capital, Delta Private Equity Partnters, Apax Partners и другие инвестфонды пристальнее приглядеться к сектору коммерческой медицины и внести ее в перечень перспективных направлений. Однако в реальные сделки интерес вылился далеко не сразу.

Первым сторонним инвестором, рискнувшим зайти на этот рынок, стал бывший владелец соковой компании «Нидан» Игорь Шилов. В 2008 году он приобрел у «Аптечной сети 36,6» контрольный пакет в конкурирующей с «Медси» компании «Европейский медицинский центр» (EMC). Стоимость сделки оценивалась примерно в $110 млн, что для того времени было явным рекордом. Тем не менее и этот громкий премьерный выход не детонировал серию – через год грянул финансовый кризис, и начавшие было приглядываться к мединдустрии инвестиционные фонды спрятали свои планы в стол.

Старт массового движения капитала в сторону рынка медуслуг был дан в 2012 году. Открыл забег бывший главный акушер-гинеколог Москвы Марк Курцер, чья компания «Мать и дитя» (MD Medical Group Investments) провела IPO на Лондонской бирже, собрав $311 млн. Следом выступил Baring Vostok Capital, с середины «нулевых» интересовавшийся рынком и, наконец, купивший 27% акций EMC.

Мединдустрия начала наполняться «чужими» деньгами. Управляющая компания фондов прямых инвестиций «Эльбрус Капитал», больше известная вложениями в интернет-сектор и медиа, с 2012 года занялась отбором и скупкой региональных медицинских активов для своего бренда «Национальная медицинская сеть» (НМС). Руководил процессом Илья Тупицын, экс-глава медицинского бизнеса СК «АльфаСтрахование». Никак не афишируя M&A-деятельность, за три года компания сумела пополнить свой портфель как минимум четырьмя крупными активами с совокупной выручкой 3 млрд рублей – уфимским ММЦ «Профилактическая медицина», волгоградской сетью клиник «Диалайн», омской клиникой «Евромед» и екатеринбургской «Здоровье 365».

Главным промоутером инвестиций в здравоохранение можно назвать основателя банка «КИТ Финанс» предпринимателя Александра Винокурова. В 2013 году он запустил в столице сеть клиник «Чайка» и принялся в многочисленных интервью пропагандировать вложения в медицинский бизнес, сравнивая его с медиаиндустрией, пережившей в «нулевых» инвестиционный бум.

К 2015 году коммерческая медицина попала в поле зрения большинства значимых инвестфондов, консалтинговых компаний и частных предпринимателей со свободными деньгами. Несмотря на то что капиталисты не торопятся афишировать свое участие в медицинских проектах, пула официально объявленных сделок достаточно, чтобы сделать вывод: медуслуги вырастают в большой бизнес.

Тренд 2015 года – выход на рынок очередной группы непрофильных инвесторов. На этот раз шествие возглавил бывший владелец промышленной группы «Силовые машины» и основатель RusSing Holdings Евгений Туголуков: он запустил сеть центров лучевой диагностики «Медскан» и объявил о планах вложить в проект рекордные для сегмента $150 млн.

Следом интерес к медицинскому бизнесу обнаружили еще несколько примечательных коммерсантов. Первый опыт в модном anti-age-направлении готовится получить бывший совладелец брендов «Довгань» и «Смак», президент и председатель совета директоров международной инвесткомпании GL Financial Group Герман Лиллевяли, ставший основным инвестором клиники омоложения премиум-класса в Москве. Этот проект позиционируется как первая попытка практиковать в одном медцентре все известные методики омоложения в комплексе с обычными диагностикой и терапией.

В другой масштабный столичный проект – многопрофильную клинику со стационаром – вложился топ-менеджер известной IT-компании «Крок» Дмитрий Васильев. На превращение бывшего «кроковского» офиса в Клинический госпиталь на Яузе ушло около 2 млрд рублей. Руководит медицинским проектом Яков Марголин – бывший гендиректор клиники «Петровские ворота» и давний товарищ Васильева.

Не отстают от московских бизнесменов и региональные предприниматели. Известный в Новокузнецке коммерсант Александр Говор, владеющий компанией «Нефтехимсервис», франшизой местного «Макдональдса» и контролирующий гостиничный бизнес, работающий в регионе под мировым брендом Park Inn by Radisson, основал клинику Medica. Видимо, неплохую, поскольку актив в скором времени приглянулся Марку Курцеру. Едва объявив о продаже Medica группе «Мать и дитя», Александр Говор презентовал другой проект – его компания ОАО «Инрусинвест» вкладывает в создание многопрофильной клиники Grand Medica, которая должна открыться в IV квартале 2016 года, 2,8 млрд рублей.

Подтверждают тренд года и другие замечательные примеры. Теледоктор, продюсер и ведущая программы «Здорово жить!» на «Первом» Елена Малышева уже объявила коллегам о своих планах – запустить авторский медицинский центр с акцентом на диагностику и диетологию.

Такой всплеск интереса к рынку со стороны непрофильных инвесторов говорит о том, что индустрия коммерческих медуслуг формируется, обретает рамки и стремится к консолидации. «Трендом ближайших лет станут сделки M&A, – прогнозирует гендиректор компании «Медбизнесэксперт» Дмитрий Иванов, – оформившиеся игроки будут приобретать активы в регионах».

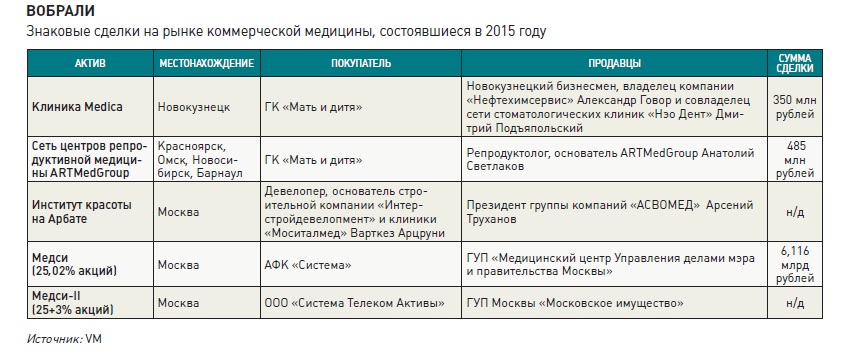

Пока слияний и поглощений на рынке медуслуг немного, а те, что есть, проходят в закрытом режиме. Единственной компанией, которая, пусть запоздало, но все же поделилась новостями о своих приобретениях в этом году, оказалась «Мать и дитя», но на то она и публичная. Конец года группа отметила сразу двумя покупками – сибирской сети центров репродуктивной медицины ARTMedGroup и уже упомянутой новокузнецкой Medica. На эти приобретения холдинг Марка Курцера потратил 835 млн рублей.

Продолжает «собирательство»в регионах и группа «НМС», ведомая «Эльбрус Капиталом». Компании особенно интересны медучреждения в Санкт-Петербурге, Перми, Тюмени, Томске и Хабаровске – по сведениям VМ, в этих городах НМС искала аналитиков рынка медуслуг, но покупок пока не анонсировала.