На виртуальной шкале импортозамещения стоматологические установки располагаются чуть выше плинтуса. Доля отечественной продукции в сегменте едва ли превышает 3% рынка, что в годовом денежном выражении составляет 70 млн рублей. Выживать редким российским производителям приходится в предельно жестких условиях: европейские компании в большинстве случаев переигрывают их опциональным наполнением и дизайном, китайские – ценой. Перспектив перелома ситуации почти нет – государственный сектор, основной канал сбыта отечественного стомоборудования, неумолимо сдает позиции, а правящие рынком частники предпочитают импорт.

В 2014 году на рынке стоматологических установок был заключен во многом беспрецедентный для индустрии контракт. Один из крупнейших российских поставщиков профильного оборудования – «Рокада-Мед» – договорился с ижевской компанией «Дентофлекс» о дистрибуции на территории России выпускаемых ею стоматологических установок Clear и, более того, инвестициях в само производство.

Партнеры возлагают на сотрудничество большие надежды. «Сейчас «Дентофлекс», по сути, единственное предприятие, готовое к борьбе с иностранными конкурентами. Нас устраивает видение собственниками и руководством компании перспектив развития производства. Люди здесь готовы слушать и слышать потребности рынка, готовы им следовать», – хвалит контрагентов генеральный директор «Рокада-Меда» Александр Максимов.

В «Дентофлексе» в свою очередь рассчитывают с помощью авторитетного дистрибьютора не только увеличить объем выпуска стоматологических установок почти в 10 раз, но и перейти из класса «эконом» в более высокий ценовой сегмент.

«Рокада-Мед», выбившийся за последние годы в лидеры сегмента, похоже, искренне поверил в отечественного производителя стоматологических установок и вознамерился как продвигать его продукцию, так и вкладывать в производство деньги. Характер партнерства выбивается из общего ряда главным образом потому, что доля импорта в сегменте составляет более 90%, а российское предложение обеспечивают единичные игроки, из последних сил конкурирующие с зарубежными производителями.

Намотаны на «УС»

Период, когда отечественные производители обладали весомым преимуществом в сегменте, датируется 60-70-ми годами. Советские стоматологи принимали пациентов на установках, произведенных волгоградским заводом медицинского оборудования – «Медия-ЗМО». Ежемесячно единственное профильное в СССР предприятие обслуживало порядка 1 200 стоматологических кабинетов. «Тогда на заводе работали 2 тысячи человек, – вспоминает директор компании «Волгомедия» Павел Бондаренко. – Производство было плановое – трудились в две, а то и в три смены, а оборудования на весь Советский Союз все равно не хватало».

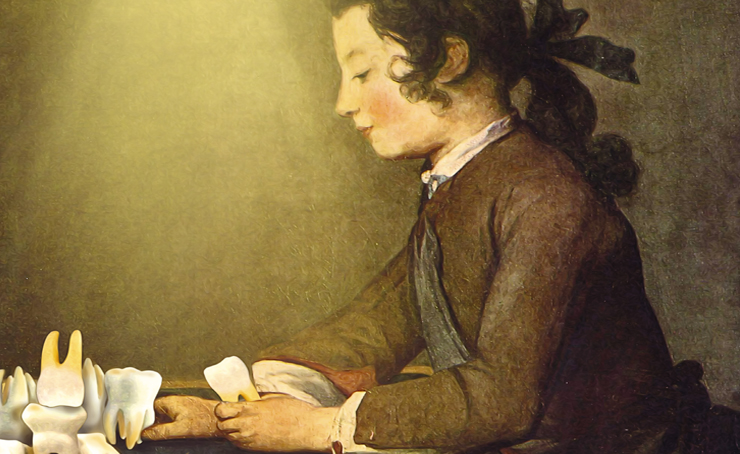

Первая советская установка УС-30, или «устрица», как ее прозвали врачи-стоматологи, представляла собой чугунную или силуминовую тумбу, в которую были вмонтированы бормашина, столик для инструментов, плевательница с проточной водой, осветитель и вентилятор. Бывшие работники волгоградского предприятия убеждены, что на УС-30 выросли все стоматологи советской школы – врачи, которым сегодня уже за 50. «Устрицы» были рассчитаны на длительный срок эксплуатации – до 12 лет, замечает Павел Бондаренко: «Даже сейчас работают установки, которые выпускались в 90-е. Ломаться там нечему, можно только танком раздавить».

Это и были «УСы» последней поставки.

В то время в России начали проявлять активность компании из Бразилии и Китая, Европы и США. Благодаря свежему дизайну и многофункциональности зарубежная продукция стала быстро завоевывать расположение российского потребителя. Одновременно развивались частные стоматологические практики, ставшие основными приобретателями импортного оборудования.

В начале «нулевых» на волне безудержного роста стоматологической индустрии на аппаратном рынке появились и первые отечественные операторы – ООО «Дентофлекс», ООО «Стомэл-К», ООО «Утес-Сервис», ЗАО ОЭЗ «ВладМиВа».

Однако отечественным производителям установок, в основном экономкласса, пришлось конкурировать с китайской продукцией, представленной в том же стоимостном сегменте. «Китай демпинговал и стремительно глушил российское производство», – вспоминает коммерческий директор «Дентофлекса» Евгений Иванов.

С другой стороны, отвоевать за счет цены сколь-нибудь значимую долю у европейских конкурентов тоже не получалось – российские установки сильно уступали западной мультифункциональности и дизайну. Первым, главным образом из-за устаревшего советского интерфейса, в аутсайдеры попало волгоградское производство, вынужденное снизить обороты в разы. «Отечественные установки часто ругают за отсутствие дизайна. А ведь это обычная рабочая лошадь, рассчитанная на то, чтобы человек пришел и эксплуатировал ее», – спорит о вкусах Павел Бондаренко из «Волгомедии».

Нервные силы

«Медия-ЗМО» сломался в 2007 году – здание продали, а сотрудников распустили. По мнению генерального директора «Рокада-Меда» Александра Максимова, ликвидация производства в Волгограде была ожидаемой: «20 лет назад на одном из совещаний производителей стоматологического оборудования руководству завода указали на то, что их продукция не соответствует современным требованиям». Волгоградцы с такой оценкой не согласны и по-прежнему считают, что их установки отвечают всем мировым стандартам, а тот факт, что они продали завод и перезапустили производство уже в частной компании, как раз это и подтверждает.

Окончательно обрушил позиции отечественных производственников кризис 2008 года – в этот период российские компании либо вовсе уходили из индустрии, либо пытались диверсифицировать производство. Тогда со стоматологическим оборудованием простились ульяновский «Утес-Сервис» и воронежский «Стомэл-К». Удержаться же на рынке через перепрофилирование производства, в частности, наладив выпуск гинекологического оборудования и устройств для салонов красоты, смог только ижевский «Дентофлекс». Сохранили верность сегменту выходцы из волгоградского ЗМО, организовавшие предприятие «Волгомедия», чья продуктовая линия сократилась до одной позиции – стоматологических кресел. «Сначала мы хотели комплектовать кабинет полностью, – рассказывает Павел Бондаренко. – Но когда грянул кризис, нам стало не до возвращения всей номенклатуры».

Продолжило работать в сегменте и белгородское предприятие «ВладМиВа», специализирующееся на производстве передвижного стоматологического оборудования. «15 лет назад, когда мы начали производство, у нас была своя ниша – мобильные установки эконом-класса, – рассказывает генеральный директор компании Владимир Чуев. – Когда дорогие импортные установки ломались, стоматолога, не желающего из-за простоя терять клиентуру, спасали наши «мобики».

Свой новый звездный час отечественные производители почувствовали во время курсовой истерии конца 2014 года. В девальвации рубля российские промышленники увидели шанс для конкуренции с Китаем.

Владельцы и менеджеры «ВладМиВы», воодушевленные внезапной возможностью конкурировать с иностранцами, быстро переориентировались с мобильных на портативные аппараты. По словам Владимира Чуева, из-за финансового кризиса начали приобретать популярность стоматологические услуги на дому, и сразу появилась потребность в оборудовании, которое можно положить в машину, доставить куда угодно и быстро развернуть на месте.

Призыв на сверхурочную

Стоимость стоматологических установок отечественного происхождения не превышает 100 тысяч рублей – за сопоставимую сумму можно приобрести и китайское оборудование. Однако последнего, по словам представителей российского медпрома, хватает на пару лет службы – установки часто ломаются, ремонтировать их бессмысленно, приходится выкидывать.

Европейские и американские модели выступают на рынке особняком, не вступая в конкуренцию ни с российской, ни с китайской продукцией. «Мы работаем в сегменте «премиум». Стоимость наших установок сегодня варьируется от $12 тысяч до $80 тысяч в зависимости от функционала и комплектации, – говорит коммерческий директор российского офиса немецкой KaVo Сергей Минашкин. – А купить китайскую установку до кризиса можно было за 70–80 тысяч рублей».

Дорогостоящие устройства, произведенные в Германии, Финляндии, Словакии, эксплуатируются сегодня преимущественно в частных кабинетах и клиниках. А вот государственные и муниципальные поликлиники, обновляющие парк за счет средств ОМС и госпрограмм, в непростых условиях перехода отрасли на одноканальное финансирование вполне могут стать стабильным каналом сбыта для продукции отечественного происхождения. При этом, как подчеркивают сами производители, за счет простоты и надежности выпускаемые в России устройства могут обеспечить бесперебойную эксплуатацию при большой загруженности. В частности, отечественное оборудование лучше адаптировано к специфике электросетей, проще говоря, скачкам напряжения – импортные установки, снабженные электроникой, чаще ломаются, принося пользователям убытки. «Наше оборудование сделано по самой надежной схеме – максимум пневмоавтоматики, минимум электроники», – нахваливает непритязательность ижевской марки Clear Евгений Иванов.

Врачи-стоматологи, оказывающие услуги на отечественном оборудовании, также замечают разумное соотношение цены и качества. По словам Андрея Емелина, практикующего в сызранской стоматологической поликлинике, выбирать аппаратуру для бюджетных кабинетов нужно исходя из ее ремонтопригодности: «Российскую установку у нас может починить слесарь-механик. А для ремонта импортного оборудования придется вызывать сервисную службу компании-производителя или дистрибьютора, а это дополнительные издержки».

Тем не менее интерес государственных операторов вряд ли сможет обеспечить российским производственникам значительную долю рынка в перспективе. Частный сектор, уже завоевавший две трети пациентской аудитории, продолжит наступление на бюджетные и хозрасчетные госпредприятия.

Да и протекции государства отечественные производители не наблюдают, напротив, сетуют на бюрократические препоны при получении регудостоверений на свои изделия. «Чтобы что-то зарегистрировать, я должен потратить порядка 2 млн рублей и около полутора-двух лет, для нас это колоссальные деньги и катастрофические простои, – сокрушается коммерческий директор «Дентофлекса» Евгений Иванов. – И пока некоторые зарубежные компании за три-четыре месяца добиваются разрешения и уже начинают продавать, мы продолжаем обивать пороги».

Впрочем, российские игроки не теряют надежды найти своего потребителя. Если до 2014 года ижевская компания выпускала до 100–150 стоматологических установок, то за счет начавшегося с казанским «Рокада-Медом» сотрудничества уже в первом полугодии 2015-го отгрузила свыше 200 комплектов, а в 2016-м намерена выйти на уровень в тысячу единиц.

Кроме того, «Дентофлекс» с помощью партнеров начал разработку более дорогих установок с расширенной комплектацией. «Мы сейчас занимаемся модернизацией, – рассказывает Иванов. – Будем докупать недостающее оборудование, чтобы уйти от субподрядчиков. Планируем выйти на 70% собственного производства».