По зрелищности ролики с заседаний комиссии Минздрава по включению препаратов в перечни «Семь нозологий» и ЖНВЛП, кажется, готовы проиграть абсолютно любому видео на YouTube. Впрочем, и у этого тягомотного артхауса есть свой благодарный зритель. Эта комиссия принимает действительно судьбоносные для пациентов, но в ничуть не меньшей степени для коммерсантов, решения ценой в миллиарды рублей. И достаются эти миллиарды последним все труднее и труднее. Как конъюнктура главной лекарственной программы менялась в процессе съемки заседаний, а также закупочных сессий в 2017 году, разбирался Vademecum.

ПРОГРАММА ТЕЛЕПЕРЕДАЧ

Под прицелом объективов (заседания комиссии проходили с 23 августа по 6 сентября) высокой комиссии Минздрава предстояло принять несколько десятков половинчатых решений (о включении препаратов в перечень ЖНВЛП), а также решений окончательных – о пополнении списка «Семи нозологий» избранными МНН.

В перечень госпрограммы комиссия вписала три МНН. Это препараты для лечения болезни Гоше I типа (элиглустат), гемофилии (нонаког альфа) и рассеянного склероза (терифлуномид).

Основная драма разыгралась вокруг последней нозологии. С включением в списки ЖНВЛП препаратов для лечения рассеянного склероза никаких трудностей не возникло. Всех трех претендентов – МНН пэгинтерферон бета-1а (Плегриди от Biogen; не локализован в России), алемтузумаб (Лемтрада от Sanofi Genzyme; упаковывается на орловском заводе компании) и диметилфумарат (Текфидера от Biogen; упаковывается на «Фармстандарте» Виктора Харитонина) – без проблем прописали в перечне. Впрочем, на этом для них ровным счетом все и закончилось. В заветный список «Семи нозологий» их не пропустили.

Алемтузумабу и пэгинтерферону бета-1а было отказано, судя по всему, из за того, что расширение перечня за счет этих МНН могло бы привести к увеличению объемов предусмотренных федеральных бюджетных ассигнований на соответствующий финансовый год и плановый период. А это противоречит вполне конкретным требованиям постановления Правительства РФ №700 от 12 июня 2017 года. Причины, по которым члены комиссии не пустили в госпрограмму диметилфумарат, не назывались, при этом сторонники включения этого препарата в перечень среди выступавших были.

Прорваться в «Семь нозологий» смогло только одно МНН, давно включенное в перечень ЖНВЛП, – терифлуномид. Кто из игроков в сентябре отпраздновал победу? Согласно данным ГРЛС, терифлуномид представлен на российском рынке двумя брендами – Абаджио от Genzyme (структура Sanofi; локализован на заводах группы «Р-Фарм» Алексея Репика) и Феморикс от российской «Валенты». Члены комиссии дурного ни про один из брендов не сказали и даже, наоборот, были щедры на комплименты. «Год назад мы говорили о том, что «Р Фарм» очень активно начал производство этого препарата [Абаджио. – Vademecum], и фактически препарат уже позиционируется как российский, – говорила на заседании комиссии директор ГБУ «Научно практический психоневрологический центр им. З.П. Соловьева Депздрава Москвы» Алла Гехт. – Сейчас не только «Р-Фарм» выпускает этот препарат, но и компания «Валента». Таким образом, два зарегистрированных препарата на территории России. И это уже реальная жизнь, а не какие то обещания».

В поддержку терифлуномида высказалась и выступавшая на комиссии заместитель директора Центра клинической фармакологии Научного центра экспертизы средств медицинского применения Минздрава России Марина Журавлева: «Терифлуномид – идеальный препарат. Он выпускается в России по полному циклу. Безопасный. Это то, о чем мы можем думать в наших самых оптимистичных прогнозах».

Примечательно, что риторика в отношении диметилфумарата, пропуск в «Семь нозологий» не получившего, была не менее восторженной. Алла Гехт, например, обещала, что препарат Biogen (Текфидера) в ближайшее время полностью локализуют в России. По ее словам, и с фармакоэкономикой у диметилфумарата все неплохо: его применение отсрочивает необходимость приема натализумаба, который «существенно дороже».

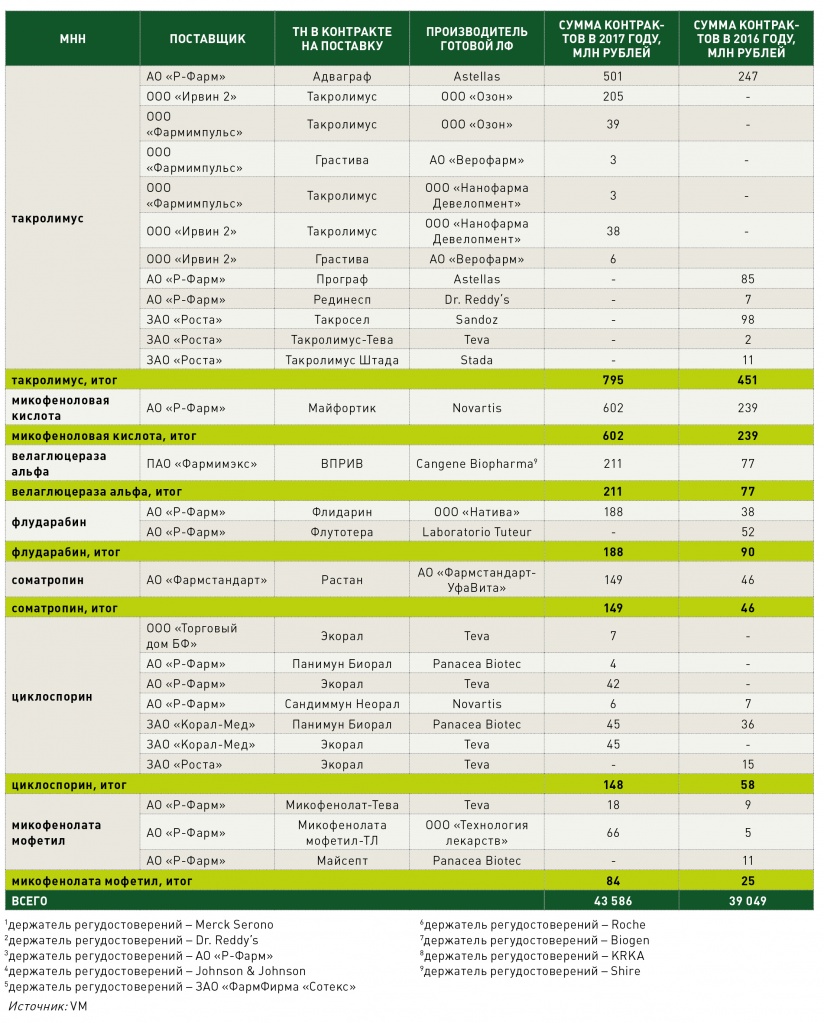

В «Р-Фарме», «Валенте» и Sanofi отказались оценить потенциальный объем рынка МНН терифлуномид. Гендиректор консалтинговой компании DrugDevelopment.Ru Дмитрий Кулиш считает, что годовые продажи препарата в «Семи нозологиях» способны потянуть на $150 млн в год (около 9 млрд рублей). Примерно такую сумму в 2017 году в «Семи нозологиях» потратили на закупку интерферона бета-1а, интерферона бета-1b и глатирамера ацетата. Президент Общероссийской общественной организации инвалидов – больных рассеянным склерозом Ян Власов, однако, уверен, что полностью переводить пациентов с этих препаратов на терифлуномид не будут: «Полагаю, что этим препаратом будет лечиться каждый третий пациент из тех, кто сейчас сидит на интерферонах и глатирамере».

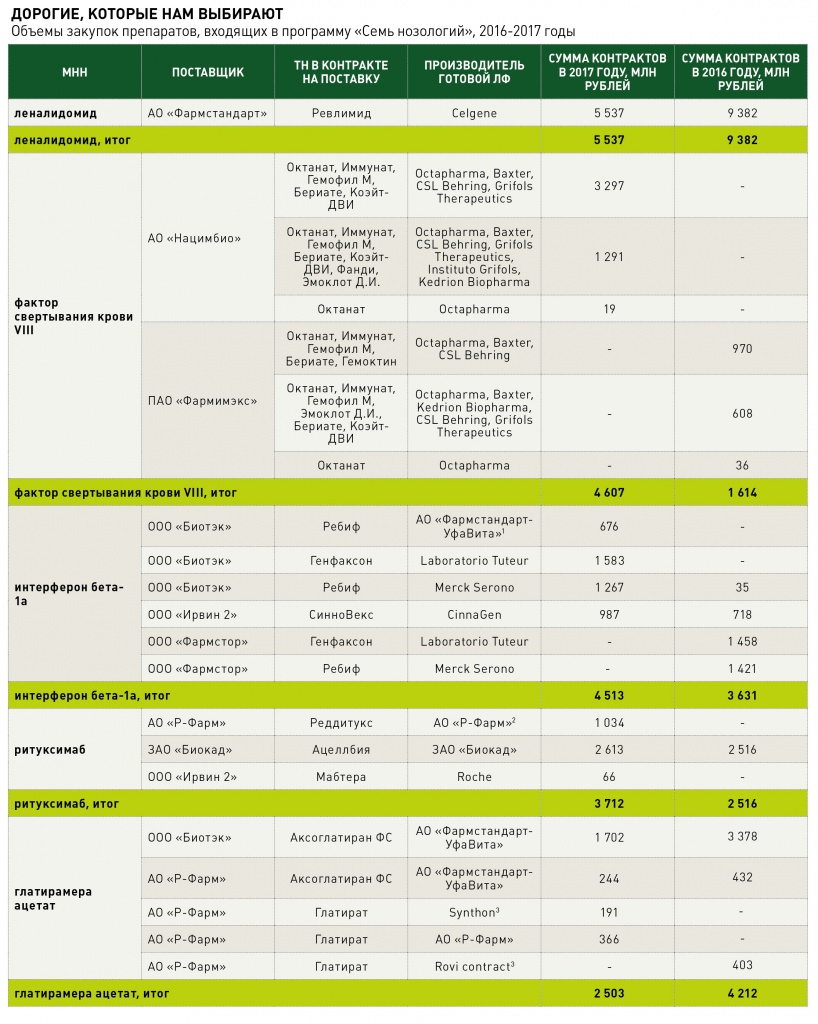

Чью долю «съест» терифлуномид? В 2016 и 2017 годах больше половины закупок интерферона бета-1b, интерферона бета-1а и глатирамера ацетата совокупно пришлось на препараты «Фармстандарта» и родственных ему «Биокада» и «Генериума».

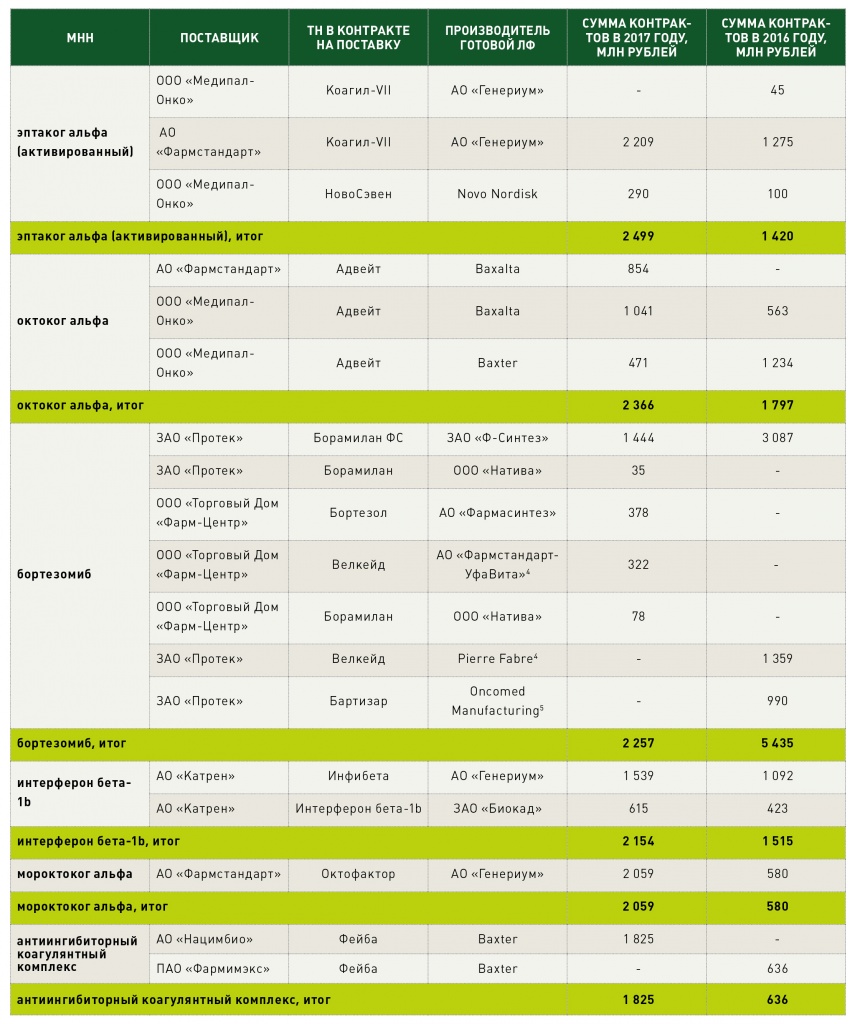

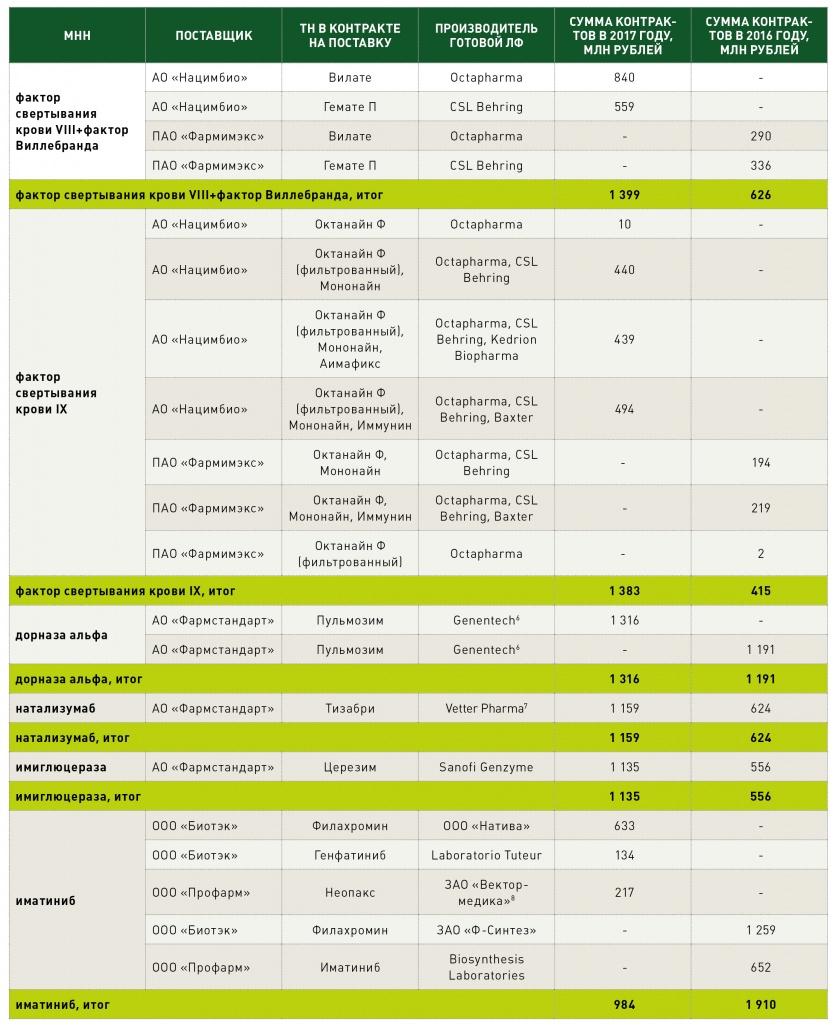

Впрочем, сильно переживать за компании Виктора Харитонина не нужно. Они смогут заработать на двух других новинках «Семи нозологий». Элиглустат производит Sanofi Genzyme, а вторичной упаковкой препарата занимается «Фармстандарт». Производством нонакога альфа занимается все тот же «Генериум», последние три года лоббировавший включение данного МНН в перечень. Нонаког альфа от «Генериума» может вытеснить часть плазменных факторов свертывания крови IX для лечения гемофилии типа В, говорит президент Всероссийского общества гемофилии Юрий Жулев. Закупаемые Минздравом факторы свертывания крови IX сейчас производят четыре иностранные компании – Octapharma, CSL Bering, Kedrion Biopharma, Baxter, а их вторичной упаковкой в России частично занимается входящий в группу «Фармимэкс» завод «Скопинфарм». Оценить долю, на которую нонаког альфа может рассчитывать в «Семи нозологиях», генеральный директор «Генериума» Дмитрий Кудлай затруднился. В общей сложности в 2017 году Минздрав закупил факторы свертывания крови IX у иностранных компаний на сумму 1,4 млрд рублей. Сопоставим по объему и рынок препаратов для лечения болезни Гоше I типа – для «Семи нозологий» закупаются препараты имиглюцераза и велаглюцераза альфа. В 2017 году сумма контрактов по ним составила 1,3 млрд рублей. Препарат Церезим производства Sanofi Genzyme (имиглюцераза) упаковывается на «Фармстандарте» (1,1 млрд рублей), а препарат Вприв (велаглюцераза альфа) от компании Shire (211 млн рублей) в России не локализован.

Элитарии всех стран

ТОП30 производителей препаратов программы «Семь нозологий»

|

|

Компания |

Сумма контрактов в 2017 году, млн рублей |

Сумма контрактов в 2016 году, млн рублей |

| 1 | АО «Генериум» | 5 807 | 2 992 |

| 2 | Celgene | 5 537 | 9 382 |

| 3 | Baxter* | 4 150 | 2 675 |

| 4 | ЗАО «Биокад» | 3 228 | 2 939 |

| 5 | АО «Фармстандарт-УфаВита» | 3 093 | 3 855 |

| 6 | Octapharma* | 2 245 | 507 |

| 7 | CSL Behring* | 1 935 | 945 |

| 8 | Baxalta | 1 895 | 563 |

| 9 | Laboratorio Tuteur | 1 717 | 1 510 |

| 10 | ЗАО «Ф-Синтез» | 1 444 | 4 345 |

| 11 | АО «Р-Фарм» | 1 399 | – |

| 12 | Genentech | 1 316 | 1 191 |

| 13 | Merck Serono | 1 267 | 1 457 |

| 14 | Vetter Pharma | 1 159 | 624 |

| 15 | Sanofi Genzyme | 1 135 | 556 |

| 16 | CinnaGen | 987 | 718 |

| 17 | ООО «Натива» | 934 | 38 |

| 18 | Grifols Therapeutics* | 844 | 102 |

| 19 | Novartis | 608 | 246 |

| 20 | Astellas | 501 | 333 |

| 21 | АО «Фармасинтез» | 379 | – |

| 22 | Kedrion Biopharma* | 331 | 102 |

| 23 | Novo Nordisk | 290 | 100 |

| 24 | ЗАО «Озон» | 244 | – |

| 25 | ЗАО «Вектор-медика» | 217 | – |

| 26 | Cangene Biopharma | 211 | 77 |

| 27 | Synthon | 191 | – |

| 28 | Instituto Grifols* | 184 | – |

| 29 | Teva | 112 | 26 |

| 30 | ООО «Технология лекарств»** | 66 | 5 |

*объемы продаж препаратов этих производителей рассчитаны примерно, поскольку точные данные приведены не во всех контрактах

**принадлежит «Р-Фарму»

Источник: Vademecum

КОЛОРИТ НАЦИОНАЛЬНЫЙ

«Семь нозологий» на протяжении 10 лет своего существования остается не только главным полигоном для испытания хитроумных конкурентных (антиконкурентных) схем, но и важнейшим индикатором, демонстрирующим, какие силы контролируют рынок госзаказа.

Дебютантом рейтинга Vademecum «Поставщики государственной программы «Семь нозологий» в 2017 году стала Национальная иммунобиологическая компания («Нацимбио»; находится в процессе объединения активов с Marathon Group Александра Винокурова). Новичок стартовал сразу со второй позиции с объемом госконтрактов на общую сумму 9,2 млрд рублей. Такой успех госкомпании обеспечили поставки препаратов, полученных из плазмы крови, по которым «Нацимбио» была назначена единственным поставщиком на период 2016-2017 годов, хотя по факту покупать у нее Минздрав начал только в этом году.

Что говорить, «Нацимбио» зашла в «Семь нозологий» очень вовремя. Если в прошлом году весь объем закупки фактора свертывания крови VIII, фактора свертывания крови VIII + фактор Виллебранда, фактора свертывания крови IX, антиингибиторного коагулянтного комплекса составил 3,3 млрд рублей, то в текущем – сразу в 2,8 раза больше. Впрочем, говорить о щедром персональном подарке не приходится: в этом году бюджет госпрограммы вырос на 11,6% – до 43,6 млрд рублей, рост затрат был зафиксирован по 20 МНН, а падение – лишь по четырем МНН.

В целом же госкомпания, задумывавшаяся и создававшаяся четыре года назад как оператор иммунобиологического щита России, ощущает себя вполне рыночником. Как следует из данных сайта zakupki.gov.ru, «Нацимбио» сначала закупала эти препараты преимущественно компаний Octapharma, Baxter, Kedrion Biopharma и CSL Behring у ветеранов «Семи нозологий» «Фармимэкса» Александра Апазова и «Фармстандарта», а затем продавала их Минздраву. По расчетам Vademecum, разница, которую госкомпания положила в свой карман, составила 343,7 млн рублей.

В госкомпании готовы парировать и объяснять. «Говорить, что «Нацимбио» заработала 343,7 млн рублей, некорректно. Важно понимать, что миссия единственного поставщика по препаратам крови и вакцинам – это не бизнес на поставке лекарственных средств, а решение стратегических государственных задач – по поставке в установленные сроки гарантированных объемов препаратов надлежащего качества и реализации инвестпроектов, – объясняет представитель компании. – Сегодня мы поставляем препараты импортного производства, так как на территории России эти лекарственные средства не выпускаются. После выхода завода «Росплазма» в Кирове на полную производственную мощность [«Нацимбио» еще предстоит его достроить. – Vademecum] будет обеспечена потребность государственного заказа в отечественных препаратах из плазмы крови человека».

Как «Нацимбио» и ее партнеры по проекту («Фармстандарт» и итальянская Kedrion Biopharma) справятся с возрождением проекта «Росплазмы» из пепла – одна из главных интриг в индустрии, подтверждает Дмитрий Кулиш. «Если этот проект удастся, можно будет сделать еще несколько клонов «Росплазмы» по стране, и тогда отечественная фармотрасль действительно заработает».

Выход «Нацимбио» на рынок госпрограммы – далеко не единственный фактор, дестабилизирующий положение традиционных участников торгов. Например, 2017-й в истории ЦВ «Протек» станет годом возвращения лидерства на коммерческом рынке. Но в данном случае нам эта компания более интересна как одна из тех, чья доля в «Семи нозологиях» существенно снизилась.

В 2016 году «Протек» монополизировал рынок МНН бортезомиб. Дистрибьютор выходил на торги со всей палитрой препаратов – и с оригинальным Велкейдом от Johnson & Johnson, и с Борамиланом от «Нативы», и с Бартизаром от близкородственного «Протеку» ЗАО «ФармФирма «Сотекс». Подобная тактика помогла компании поднять на торгах 5,4 млрд рублей.

Но уже в 2017 году ставка на бортезомиб сыграла против «Протека». Первым ударом стало снижение бюджетных затрат на МНН в 2,4 раза. Вторым – появление конкурента: часть контрактов на сумму 778 млн рублей у «Протека» отобрало ООО «Торговый дом «Фарм Центр» (структура, близкая к Marathon Group Александра Винокурова). В итоге «Протек» смог выручить на торгах только 1,5 млрд рублей.

В кругу «Семи» ярдом не щелкай

Поставщики госпрограммы в 2016-2017 годах

|

|

Компания |

Сумма контрактов в 2017 году, млн рублей |

Сумма контрактов в 2016 году, млн рублей |

Доля рынка в 2017 году,% |

Доля рынка в 2016 году,% |

| 1 | АО «Фармстандарт» | 14 417 | 13 656 | 33,08 | 34,97 |

| 2 | АО «Нацимбио» | 9 215 | – | 21,14 | - |

| 3 | ООО «Биотэк» | 5 995 | 4 672 | 13,75 | 11,96 |

| 4 | АО «Р-Фарм» | 3 263 | 1 535 | 7,49 | 3,93 |

| 5 | ЗАО «Биокад» | 2 613 | 2 516 | 5,99 | 6,44 |

| 6 | АО «Катрен» | 2 154 | 1 515 | 4,94 | 3,88 |

| 7 | ООО «Медипал-Онко» | 1 802 | 1 942 | 4,13 | 4,97 |

| 8 | ЗАО «Протек» | 1 479 | 5 435 | 3,39 | 13,92 |

| 9 | ООО «Ирвин 2» | 1 301 | 718 | 2,98 | 1,84 |

| 10 | ООО «Торговый Дом Фарм-Центр» | 778 | – | 1,78 | - |

| 11 | ООО «Профарм»* | 217 | 652 | 0,5 | 1,67 |

| 12 | ПАО «Фармимэкс» | 211 | 3 369 | 0,48 | 8,63 |

| 13 | ЗАО «Корал-Мед» | 90 | 36 | 0,21 | 0,09 |

| 14 | ООО «Фармимпульс» | 45 | – | 0,1 | - |

| 15 | ООО «Торговый дом БФ» | 7 | – | 0,01 | - |

| 16 | ООО «Фармстор» | – | 2 879 | - | 7,37 |

| 17 | ЗАО «Роста» | – | 127 | - | 0,32 |

|

|

Всего | 43 586 | 39 051 |

|

|

*входит в группу «Фармасинтез»

Источник: Vademecum

«На рынке появляются новые дженерики, новые игроки, растет конкуренция. Ценовая конкуренция, в свою очередь, приводит к снижению объемов рынка в суммарном выражении, что повлияло на многие МНН, включая бортезомиб, в 2017 году», – объясняет коммерческий директор ЦВ «Протек» Борис Попов.

Закупочный сезон будет еще жестче. «Стиль работы на этом рынке, его ландшафт поменялись за последние пять лет кардинально. Будто волной вымыло некогда великие блокбастеры. Кто теперь вспомнит про Копаксон [МНН глатирамера ацетат. – Vademecum], на котором великолепно зарабатывала Teva еще пару лет назад. А скоро и самого этого рынка внутри программы не будет», – рассуждает руководитель крупной дистрибьюторской компании.

Пациентские организации жалуются, что число пациентов в программе растет, а объем финансирования «Семи нозологий» существенно не увеличивается. Избегать дефицита лекарств в прошлые годы удавалось за счет закупки дженериков по более низким ценам, но в будущем году сэкономить за счет этого уже не удастся, прогнозировала в сентябре, выступая перед депутатами, замдиректора Департамента лекарственного обеспечения Минздрава России Ольга Константинова. «Ресурсов становится все меньше, рынок беднеет, а конкуренция усиливается, – подтверждает коммерческий директор компании «Фармстор» Павел Шибаев. – Если бы рынок был жирным, растущим, все могли бы развиваться. А сейчас приходится отбирать друг у друга, потому что денег взять неоткуда».